С 18 по 23 мая 2023 года посетители марины Лимассола смогут познакомиться с новейшими товарами и трендами индустрии яхтинга, водных видов спорта, любительского рыболовства, дайвинга и других сопутствующих им развлечений.

10 мая в лаунж-баре Marina Breeze Lounge Bar в марине Лимассола состоялась пресс-конференция, на которой было объявлено о Лимассольской выставке яхт и катеров этого года. Во встрече с прессой приняли участие директор компании Dacor Advertising and Media Ltd Аристос Аристиду, Генеральный менеджер марины Лимассола Никифорос Пампакас, представитель компании E-Cars Cyprus, которая является платиновым спонсором Лимассольского «Боут Шоу 2023», и директор Департамента по туризму Иоаннис Типалдос.

Отметив огромный успех и международное признание Выставки прошлого года, ее организаторы, Dacor Advertising & Media Ltd и Limassol Marina Ltd, выразили свою радость и благодарность за беспрецедентный интерес к событию этого года со стороны как экспонентов, так и посетителей. Высокий спрос свидетельствует об огромном потенциале Выставки, вносящей значительный вклад в установление статуса Кипра как центра морского яхтинга и поступательное развитие яхтенного сектора острова. Они также объявили, что Лимассольское «Боут Шоу 2023» торжественно откроется в гавани Limassol Marina в четверг 18 мая в 17:00.

С 18 по 23 мая 2023 года посетители марины Лимассола смогут познакомиться с новейшими товарами и трендами индустрии яхтинга, водных видов спорта, любительского рыболовства, дайвинга и других сопутствующих им развлечений. Мероприятие, участие в котором примет более 100 экспонентов с Кипра, из Греции, Великобритании, Израиля, Ливана, США и Финляндии, будет включать семинары, презентации товаров, информационный центр, посвященный морской среде, благотворительный показ мод и мероприятия на воде.

Следует особо отметить, что в этом году Выставку обогатят своим появлением роскошные суперъяхты, которые будут впервые представлены в регионе Восточного Средиземноморья, что, без сомнения, привлечет большое количество посетителей из многих стран региона, а E-Cars Cyprus покажет на мероприятии новые модели класса «суперкар».

Для получения подробной информации о Лимассольском «Боут Шоу 2023», пожалуйста, посетите сайт www.limassolboatshow.com или обратитесь по телефону +357 25 577 750.

Материалы предоставлены организаторами Limassol Boat Show

На правах рекламы

Социально-политические и экономические проблемы последних лет, которые заставили Евросоюз срочно искать пути диверсификации источников энергии и новые маршруты поставок, обязывают правительство Кипра пересмотреть энергетическую стратегию. Основной задачей должно стать снижение стоимости энергии для всех потребителей: и домашних хозяйств, и предприятий.

Такое заявление о приоритетах правительства в энергетическом секторе сделал министр энергетики, торговли и промышленности Йоргос Папанастасиу на XIII-м Экономическом конгрессе Никосии.

Только так можно поддержать конкурентоспособность и, следовательно, устойчивый и здоровый рост экономики, отметил он. В ходе последовавшей за этим панельной дискуссии министр предупредил, что если Кипр не предпримет действий, касающихся хранения энергии и реализации проекта EuroAsia Interconnector, то страна понесет колоссальные убытки. «У нас будут потери порядка 300 мегаватт. Мы рискуем столкнуться с веерными отключениями электроэнергии», — отметил он. Чтобы этого избежать, необходимо создавать пункты для хранения электроэнергии, которая вырабатывается возобновляемыми источниками и солнечными батареями. Министр отметил, что скоро будут опубликованы планы о выплате грантов на эти цели. Он объяснил, что без аккумуляторов энергия будет расходоваться впустую, поскольку сеть не сможет ее поглощать полностью.

Говоря о квотах на выбросы загрязняющих веществ, Папанастасиу отметил, что за тонну выбросов бюджет получает примерно 3 млн евро. По мнению Папанастасиу, эти бюджетные доходы должны быть инвестированы в зеленую энергетику. Согласно европейской директиве, только 50%, от этой суммы должны направляться на «зеленые» проекты и субсидии. Папанастасиу, однако, подчеркнул, что «мы не должны использовать загрязняющие вещества, чтобы делать деньги».

По словам министра, для того, чтобы существенно снизить стоимость энергии, необходимо обеспечить достаточное количество природного газа — этого своеобразного моста для перехода к зеленой экономике. Он напомнил, что с 2009 года в Восточном Средиземноморье было обнаружено порядка 78 трлн куб.ф. природного газа. 21 трлн куб.ф. сейчас доступны для экспорта. В исключительной экономической зоне Кипра газ впервые открыли в 2011 году, его запасы оцениваются в 12-15 трлн куб.ф. «Немыслимо в 2023 году все еще обсуждать варианты эксплуатации этого ресурса, игнорируя очевидное решение: часть запасов из наших месторождений должна быть транспортирована на Кипр для целей выработки электроэнергии на локальном уровне», — подчеркнул министр энергетики.

«Зелёная» энергетика Кипра сегодня и завтра

Миллиард евро «парниковой прибыли»

Согласно данным, которые приводит издание StockWatch, в январе и феврале 2023 года доходы от туризма составили 102,2 млн евро. Это ровно в полтора раза больше, чем в тот же период 2022 года, когда объем доходов от туризма был равен 67,8 млн евро.

В феврале 2023 года доходы от туризма составили 56,6 млн евро (февраль 2022 — 39,6 млн). Расходы одного среднестатистического туриста в том же месяце составили 475,39 евро. Это на 13,6% меньше, чем год назад (550,1 евро с человека). Среднестатистический британский турист тратил в среднем 62,35 евро в день. Израильский турист — в среднем 103,51 евро в день. Греческий турист — 47,34 евро в день.

Граждане Великобритании, Израиля и Греции составили 27,2%, 12,8% и 12,6% всех туристов соответственно.

Количество рейсов на Кипр и обратно в марте 2023 года выросло на 29,5% по сравнению с тем же месяцем 2022 года. Это третий лучший показатель в ЕС.

Более того, Кипр попал в число тех пяти стран Евросоюза, где число рейсов в марте выросло по сравнению с допандемийным периодом, то есть с мартом 2019 года.

Увеличение составило 6,9%, всего было осуществлено 4720 рейсов на остров и обратно.

Кипрский туристический продукт: не солнцем единым

Лимассол ожидает 200 круизных лайнеров

«Вестник Кипра» проводит семинар для тех, кого интересуют вопросы недвижимости. Ответы будут и для тех, кто снимает жилье, и для тех, кто владеет недвижимым имуществом или собирается приобрести.

Обязанности арендатора,

неожиданные неприятные сюрпризы и предсказуемые проблемы со сдачей своей недвижимости,

ограничения на использование,

налоговые обязанности при покупке,

ограничения по ремонту и реконструкции

– эти и другие вопросы будут обсуждаться во время семинара налогового эксперта Михаила Соболева.

Участниками встречи станут те, кто планирует переехать на Кипр или уже переехал и обустраивается на острове.

Семинар будет полезен и тем, кто живет на острове давно, но только сейчас задумался о том, чтобы купить или продать недвижимость, или столкнулся с проблемами, связанными с арендой.

29 мая с 14.00 до 15.30 Михаил Соболев ответит на эти вопросы в рамках мероприятия, которое пройдёт в отеле Parklane (Лимассол). Для тех, кто не сможет присутствовать лично, тот же самый семинар будет проведён онлайн 14 июня (с 18.30 до 20.00).

Подробная программа

Полное название семинара звучит так: «НЕДВИЖИМОСТЬ НА КИПРЕ: ПОДВОДНЫЕ КАМНИ. Для тех, кто снимает/сдаёт/покупает/продаёт или владеет недвижимостью».

Во время встречи будут обсуждаться самые важные особенности, которые надо учитывать при сделках с кипрской недвижимостью и владении ею.

Программа семинара состоит из 6 основных частей.

1. Аренда недвижимости

a. Снимаем:

i. Выбор локации.

ii. Выбор жилья.

iii. Выбор арендодателя.

iv. Юридическое оформление.

v. Обязанности арендатора.

vi. Решение конфликтных ситуаций.

vii. Автоматическое повышение арендной платы.

viii. Возврат депозита.

b. Сдаём:

i. Имеем ли право сдавать в аренду?

ii. Долгосрочная или краткосрочная аренда.

iii. Выбор арендатора. Возможности выселения.

iv. Юридическое оформление.

v. Обязанности арендодателя.

vi. Отчётность на Кипре и в другой стране.

vii. Налоговые обязанности и налоговое планирование.

2. Покупаем недвижимость

a. Как найти то, что надо? С кем советоваться? Кто поможет?

b. Локация: преимущества и недостатки

c. Конструктивные особенности:

i. Сейсмостойкость.

ii. Стройматериалы.

iii. Энергосбережение.

iv. Оснащение.

d. Назначение недвижимости, ограничения на использование и можно ли их обойти?

e. Какие вопросы задавать продавцу?

f. Подтверждение прав собственности. Важен ли титул?

g. Новая или нет? Первая или нет?

h. Кто и как может покупать кипрскую недвижимость?

i. Получение разрешения на покупку.

j. Процесс покупки. Регистрация контракта и гербовый сбор.

k. Покупка в кредит.

l. Этапы оплаты.

m. Процедура оформления объекта в собственность.

n. Налоговые обязанности при покупке.

3. Продаём недвижимость

a. Процесс продажи.

b. Обязанности по оплате счетов.

c. Задаток.

d. Риски при получении оплаты.

e. Налоговые обязанности.

4. Владение недвижимостью

a. Юридические обязанности собственника.

b. Налоговые обязанности.

c. Ограничения по ремонту и реконструкции.

d. Для собственного проживания.

e. Для инвестиций.

i. Цели.

ii. Варианты их достижения.

iii. Налогообложение дохода.

iv. Налоговое планирование.

v. Ликвидность.

f. Дарение недвижимости/передача по наследству.

5. Обязанности в «стране первого гражданства»

6. Ответы на вопросы участников вебинара, заданные заранее

Формат семинара в отеле

Сбор участников – 29 мая в 13.45. Начало – ровно в 14.00. Четкое изложение по сути вопросов, обозначенных в программе – 45-60 минут. Ответы на вопросы, которые вы можете задать при регистрации – 20-25 минут. Если останется время, можно задать вопросы во время встречи. Продолжительность встречи – 90 минут.

Формат вебинара

Вебинар проводится в интерактивном режиме. Тематические вопросы зачитываются после каждого раздела, общие вопросы – в конце мероприятия. Можно также задать вопросы в чате: если будет время – на них ответят. Вебинар пройдёт на платформе Zoom 14 июня в 18.30-20.00.

Стоимость участия

Стоимость участия в очной встрече – 65 евро, в вебинаре – 45 евро. Программа одинаковая. Количество участников очной встречи ограничено, регистрация закончится без дополнительного предупреждения, как только количество желающих превысит количество мест в зале.

Регистрация

Регистрация по ссылке https://forms.gle/vWRpPnkyL4NS4Ap89. Вы оставляете свой электронный адрес, по которому сотрудники «Вестника Кипра» могут с вами связаться. Оплату можно провести с помощью Revolut, Paypal, кредитной карты, банковского перевода. Можно также оплатить наличными в редакции «Вестника Кипра» в Лимассоле или выслать оплату с помощью экспресс-почты.

Контактная информация

Вопросы можно задать по телефону (+357) 25 590530 или по почте Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Михаил Соболев

Михаил Соболев

25 лет в сфере международного налогового планирования, кипрский специалист по работе со странами СНГ, автор сотен публикаций на тему налогообложения и налогового планирования.

В прошлом партнер и вице-президент одной из крупнейших кипрских фирм, специализирующейся на инвестициях и налогообложении. Автор сотен публикаций на тему налогообложения и налогового планирования.

In the early days of the Cyprus summer, the local Game Developer community will have their very own festival – GDCy FEST 2023!

This one-of-a-kind event will feature a blend of a business conference with high-quality content from international speakers during the day, and a seaside music festival in the evening.

The entirely outdoors event will be suitable for the whole family, offering a dedicated children's zone, an ice cream van (with a sponsored free Happy Hour), and special activities from the famous educational project – KidIT.

GDCy FEST 2023 will showcase 4 dedicated content tracks:

• Business in GameDev

• Marketing in GameDev

• Tech in GameDev

• GameDev Cyprus

Over 40 speakers from companies like Google, Meta, Amazon, Ubisoft, Xbox, and others will share their insights.

In the evening, visitors will enjoy live performances from local bands and invited guests. The festival's headliner will be the popular singer MANIZHA.

Save the date for this event on June 2nd at the St. Raphael Hotel in Limassol.

For more information and tickets, visit www.gdcy.eu/fest.

Согласно данным, опубликованным Центральным банком, разрыв между средней ставкой по кредитам и средней ставкой по депозитам в марте вновь увеличился.

Средняя ставка по депозитам домохозяйств снизилась до 0,47%, а соответствующая процентная ставка по ипотечному кредиту увеличилась до 4,67%, то есть разрыв составил 4,2 процентных пункта (п.п.).

Процентная ставка по депозитам нефинансовых компаний увеличилась до 1,12%, а стоимость кредитов предприятиям на сумму до 1 млн евро показала рост до 5,6%, то есть разрыв достиг 4,48 п.п.

В среднем по еврозоне в марте процентная ставка по депозитам домашних хозяйств составляла 2,09%. Разница по отношению к процентной ставке на Кипре была 1,62 п.п. Средняя ставка по депозитам предприятий составляет в еврозоне 2,56%, то есть разница с процентной ставкой, предлагаемой банками на Кипре — 1,44 п.п.

Средняя процентная ставка по депозитам домашних хозяйств в каждом государстве следующая :

- Франция 2,83%,

- Италия 2,82%,

- Словакия 2,5%,

- Бельгия 2,48%,

- Нидерланды 2,36%,

- Финляндия 2,35%,

- Люксембург 2,35%,

- Эстония 2,35%,

- Австрия 2,24%,

- Германия 2,19%,

- Латвия 2,13%,

- Мальта 1,96%,

- Литва 1,71%,

- Испания 1,36%,

- Греция 1,16%,

- Ирландия 1,13%,

- Португалия 0,88%,

- Словения 0,58%,

- Кипр 0,47%.

Таким образом, на Кипре — самый низкий процент по депозитам для домашних хозяйств.

Столь же неблагоприятное положение на Кипре сложилось и для депозитов компаний:

- Франция 2,93%,

- Финляндия 2,76%,

- Австрия 2,66%,

- Бельгия 2,59%,

- Германия 2,58%,

- Люксембург 2,58%,

- Италия 2,56%,

- Словакия 2,56%,

- Нидерланды 2,32%,

- Испания 2,31%,

- Ирландия 2,28%,

- Эстония 2,13%,

- Латвия 2,05%,

- Литва 2,05%,

- Португалия 1,98%,

- Мальта 1,5%,

- Греция 1,47%,

- Словения 1,38%,

- Кипр 1,12%,

Средняя стоимость ипотеки на Кипре (4,67%) остается одной из самых высоких в еврозоне (средняя ставка по ипотеке в еврозоне 3,88%). К показателю Кипра приближаются шесть государств:

- Эстония 4,79%,

- Германия 4,44%,

- Бельгия 4,4%,

- Ирландия 4,19%,

- Греция 3,82%,

- Финляндия 3,43%.

Кипрские предприниматели также берут дорогие займы на суммы до 1 млн евро — под 5,6% годовых, когда средняя процентная ставка в еврозоне составляет 4,6%. Такие кредиты дороже только в Греции (6,25%) .

Средневзвешенная процентная ставка за овердрафт по карте на Кипре составляет 5,56%, а в еврозоне — 6,75%. В других государствах этот показатель выглядит следующим образом:

- Латвия 16,03%,

- Эстония 13,58%,

- Словакия 11,06%,

- Словения 9,72%,

- Германия 9,54%,

- Греция 9,29%,

- Ирландия 8,58%,

- Португалия 7,8%,

- Франция 6,96%,

- Финляндия 6,65%,

- Литва 6,59%,

- Испания 5,78%,

- Бельгия 5,56%,

- Кипр 5,56%

- Австрия 5,19%,

- Италия 5,03%,

- Нидерланды 4,8%,

- Люксембург 4,64%.

Средняя процентная ставка при оплате кредитной картой на Кипре составляет 11,65%, а в еврозоне - 16,06%. Более подробные данные по каждому государству выглядят следующим образом:

- Словакия 21,64%,

- Латвия 19,16%,

- Эстония 18,58%,

- Испания 17,95%,

- Португалия 16,71%,

- Греция 16,57%,

- Германия 16,56%,

- Литва 15,95%,

- Италия 14,94%,

- Финляндия 11,71%,

- Кипр 11,65%

- Бельгия 11,2%,

- Словения 8,81%,

- Мальта 8,03%,

Повышение ставок по кредитам: Минфин на стороне заемщиков

Условия выдачи кредитов ужесточаются

За последние несколько лет Лимассол превратился в региональный бизнес-центр. Город привлекает множество предпринимателей и сотни новых компаний каждый год. Какие три района считаются сегодня самыми востребованными для открытия офиса?

По данным Статистической службы Кипра, количество разрешений, выданных на строительство офисных зданий в 2022 году достигло 112 594, что по сравнению с 2021 годом означает рост на 125,6%.

Такой рост объясняется высоким спросом на помещения со стороны компаний, которые переезжают на Кипр. Из-за высокой арендной платы в Лимассоле многие обращают внимание также и на Ларнаку, однако, Лимассол остается признанным лидером по объему продаж недвижимости – как офисной, так и жилой. В 2022 году 31% сделок было совершено именно здесь, а их общая стоимость достигла 45% от всех продаж сектора (данные из отчета о кипрском рынке недвижимости, опубликованного PwC Cyprus).

Стремительный рост числа компаний, выбравших Лимассол в качестве своей базы, повысил спрос на офисные помещения. Какие три района считаются сегодня самыми востребованными?

Старый город

Старому городу удалось стать деловым центром и в то же время самым космополитичным районом. Так что нетрудно понять, почему это такое востребованное место. Район включает в себя главные торговые улицы города с множеством магазинов, площадь Средневекового замка с кафе, барами и ресторанами, Старый порт и Молос, марину Лимассола и их окрестности. Сегодня здесь предлагают множество офисов, как в современных зданиях, так и в отремонтированных старых.

Набережная

Она привлекает близостью к морю и видами, которые могут открываться из офиса на первой линии. Спрос на офисы на набережной Лимассола резко возрос в последние годы. Удовлетворить его призваны многочисленные высотки, выросшие здесь.

Меса Гитония

Может показаться неожиданным, но Меса Гитония входит в топ-3 популярных офисных районов Лимассола, а число предприятий, выбравших ее, только растет. Здесь много офисных зданий, а по главной улице легко добраться до центра и набережной. Сейчас здесь уже расположено огромное количество компаний из различных сфер бизнеса.

Как изменится район Агиос Афанасиос?

Недвижимость: соответствует ли предложение спросу?

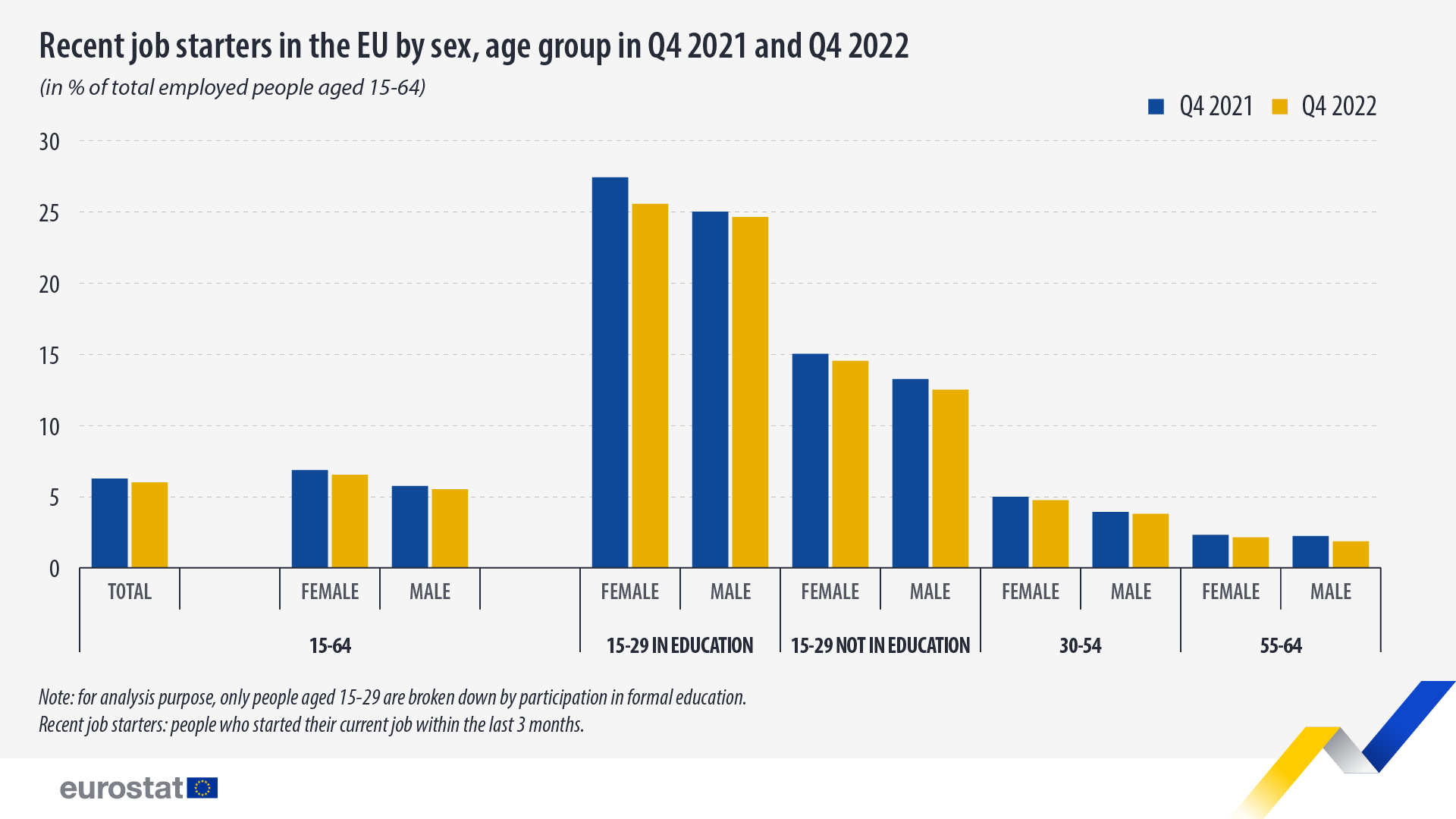

В четвертом квартале 2022 года доля сотрудников в возрасте 15-64 лет, которые начали свою текущую работу в течение последних трех месяцев снизилась до 6%. На Кипре зафиксировано одно из наибольших в Евросоюзе снижений этого показателя.

Среди женщин, приступивших к работе в течение трех месяцев, наблюдался больший спад (с 6,8% в 4-м квартале 2021 года до 6,5% в 4-м квартале 2022 года), чем у их коллег-мужчин (с 5,7% до 5,5%).

Сокращение числа женщин, недавно приступивших к работе, было особенно заметно среди учащихся в возрасте 15-29 лет. Их доля снизилась с 27,4% в 4-м квартале 2021 года до 25,5% в 4-м квартале 2022 года (-1,9 п.п.). Напротив, у мужчин в той же возрастной группе и категории наблюдалось меньшее снижение — с 25% до 24,6% (-0,4 п.п.). Наиболее значительное снижение числа мужчин, недавно приступивших к работе, произошло среди лиц в возрасте 15-29 лет, не получающих формального образования. Этот показатель снизился с 13,2% в 4-м квартале 2021 года до 12,5% в 4-м квартале 2022 года (-0,8 п.п.).

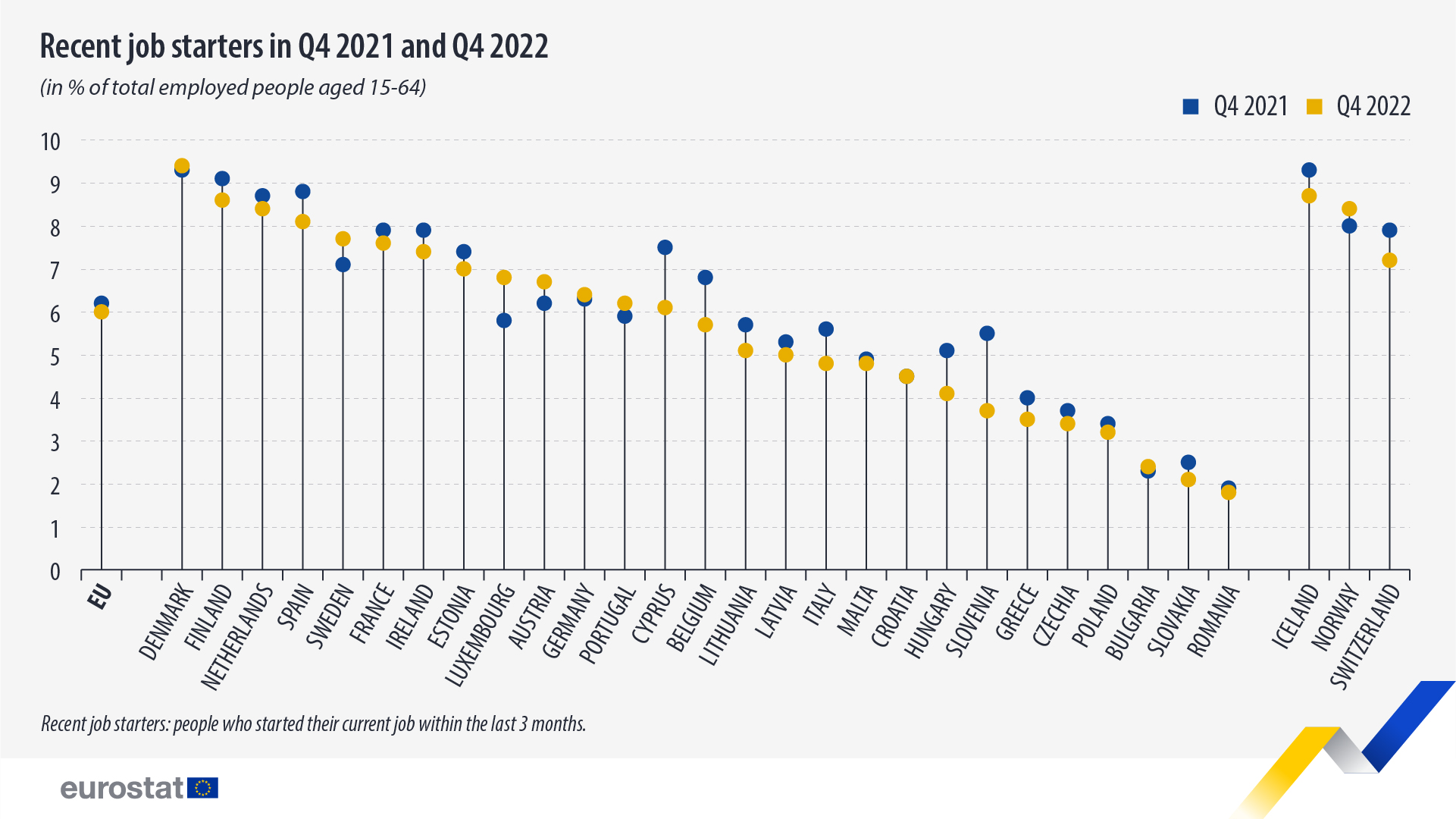

В 4-м квартале 2022 года самый высокий процент сотрудников, недавно начавших работу был зафиксирован в Дании (9,4% от общего числа занятых на рынке труда), а также в Финляндии (8,6%) и Нидерландах (8,4%). Самые низкие показатели были отмечены в Румынии (1,8%), Словакии (2,1%) и Болгарии (2,4%).

Тенденция к снижению числа новых сотрудников наблюдается на уровне всего ЕС, что свидетельствует о стабильности рынка труда. Наибольшее снижение было зафиксировано в Словении (-1,8 п.п. в 4 квартале 2022 года по сравнению с 4 кварталом 2021 года), на Кипре (-1,4 п.п.) и в Бельгии (-1,1 п.п.). А наибольший рост — в Люксембурге (+1 п.п.), Швеции (+0,6 п.п.) и Австрии (+0,5 п.п.).

График 1: Количество сотрудников, которые начали работу в течение последних трех месяцев, в разбивке по полу и возрастным группам (% от общего числа занятых в возрасте 15-64 лет)

Синий – 4 квартал 2021 года, жёлтый – 4 квартал 2022 года

График 2: Количество сотрудников, которые начали работу в течение последних трех месяцев по странам ЕС и ЕЭЗ (% от общего числа занятых в возрасте 15-64 лет)

Синий – 4 квартал 2021 года, жёлтый – 4 квартал 2022 года

Кипр на втором месте в ЕС по сверхквалификации

Привлечение цифровых кочевников и других удаленных работников

Результаты исследования Центробанка Кипра относительно уровня финансовой грамотности взрослого населения показывают, что только каждый пятый житель Кипра в возрасте от 18 до 29 лет активно участвует в принятии финансовых решений в своей семье, а почти половина (48,9%) молодых людей не имеют собственного бюджета на личные расходы.

К сожалению, развитию финансового мышления нигде не учат, часто даже при получении высшего образования в сфере экономики. Дело в том, что говорить стоит не об образовании, а именно о финансовом мышлении, которое лучше всего формировать в детстве.

Мировой опыт показывает, что обучение финансовой грамотности можно и нужно начинать с 6 лет. Родители должны на собственном примере обучать детей. Пройдите онлайн-курсы по управлению семейным бюджетом. Попутно предложите пройти курс вашему супругу и родителям. Вовлекайте ребенка в обсуждение вопросов семейного бюджета. Прививайте ему желание стать самостоятельным.

Попытки включения такого курса в школьную программу часто носят формальный характер, а в этом вопросе важен личный пример и имидж преподавателя. Гораздо лучше найти возможность приглашать на встречу со школьниками практикующих финансовых и инвестиционных управляющих – только вовлечение в предмет и личная мотивация слушателя позволят внедрить в свою жизнь полезные правила.

Главный секрет кроется в дисциплине. Без этого люди впустую тратят и здоровье, и деньги. В среднем около 5% людей способны найти в себе силы и подчинить себя дисциплине.

Для взрослых есть множество курсов в профильных вузах и инвестиционных компаниях. Подпишитесь на блоги понравившихся вам популярных инвестиционных консультантов. Попросите вашего финансового советника, если таковой имеется, организовать для вас встречу с профильными аналитиками в брокерской или инвестиционной компании. Если вы не готовы к персональным встречам, подпишитесь на рассылку аналитики. Не пытайтесь объять необъятное – выберите не более трех-пяти тем или сегментов для более детального изучения.

Выбирая книги, берите не академические, а те, которые касаются личных финансов. Есть широкий выбор книг для детей и подростков, написанных в доступной форме успешными инвесторами.

Пользуйтесь услугами финансовых консультантов – они помогут принять взвешенное и независимое решение. Но не доверяйте слепо. Как и в случае с семейным доктором, не поленитесь получить так называемое «second opinion». Хороший финансовый советник должен быть отчасти психологом и уметь распознавать ваш профиль отношения к риску и доходности с целью подбора оптимальных инструментов.

Пройдите квалификационные тесты для получения доступа к наиболее интересным финансовым инструментам. Неквалифицированным инвесторам разрешены лишь инвестиции в наименее рискованные, а значит, наименее доходные активы. Доступ к более рискованным активам можно получить только после прохождения тестирования у профучастников финансового рынка.

Научитесь, как инвесторы с Уолл-стрит, отличать мастерство от удачи. На практике жадность и излишняя самоуверенность часто создают рискованную комбинацию.

Самая серьезная ловушка в сфере финансов – это дилемма страха и жадности. Большинство людей даже не замечают, как попадают в ловушку. Нами бессознательно управляют мощные инстинкты страха и жадности – древние структуры мозга. Сначала страх остаться без денег заставляет нас усердно работать, а когда приходит вознаграждение, жадность заставляет нас мечтать обо всех замечательных вещах, которые можно купить за деньги. Это приводит к необоснованным тратам, и тогда снова включается страх. Образуется порочный круг, и вы оказываетесь в ловушке.

Ряд полезных приемов:

· Используйте правило 50-30-20: не более 50% ваших доходов должны уходить на необходимые фиксированные (постоянные) расходы, 30% - на необязательные (переменные) расходы и 20% на сбережения.

· Не берите новых кредитов, не погасив текущих.

· Не тратьте заемные (кредитные) деньги на развлечения и одежду.

· Размещайте деньги в банке так, чтобы они приносили доход. Хранить их нужно в нескольких валютах.

· Не позволяйте себе снимать свой резерв сбережений на покупки ради удовольствий.

· Измените отношение к покупкам. Наше мышление устроено так, что нам трудно воздержаться от импульсивных покупок – на это влияют реклама, окружение и так далее. Правильное отношение к деньгам – основа жизненной философии финансово грамотного человека.

· Развивайте финансовое мышление и поддерживайте жесткую дисциплину. Ставьте цель и идите к ней. Держите в голове финансовый план на 5 лет.

· Измените свое окружение. Больше общайтесь с успешными людьми, грамотно планирующими свою жизнь и финансы семьи.

· Цените время!

Сейчас мир снова переживает глубокий экономический кризис. Пришло время освежить навыки и проявить творческий подход. Кризис – это не всегда возможность. Вы можете использовать возможности кризиса, только если у вас остались наличные деньги в момент разворота рынка.

Добиться успеха невозможно без обучения и сотрудничества с участниками финансовой инфраструктуры: банками, управляющими компаниями, брокерами. Важно научиться применять предлагаемые ими инструменты, управлять финансами и приумножать свой капитал.

Необязательно иметь огромный капитал на старте – даже небольшие вложения могут приносить доход, если следовать проверенным методам!

Шаг за шагом осваивая науку управления личными финансами, вы заметите и улучшение благосостояния вашей семьи.

Удачных инвестиций!

Мария Панкова

Руководитель бизнес-направления финансового инжиниринга и структурирования Freedom Finance Europe

Читайте также:

Насколько финансово грамотны жители Кипра?

Финансовая грамотность: богатство и инвестиции

Продолжая тему финансовой грамотности, давайте поразмышляем о природе, критериях и смысле богатства. Считаете ли вы себя обеспеченным человеком? Что лично для вас значит быть богатым? Ради чего вы стремитесь к этому? Смогут ли наследники сохранить ваше состояние? Это очень личные и философские вопросы.

Тему финансовой грамотности мы начали в предыдущей статье, ее можно прочитать здесь.

Знаете ли вы общепринятый критерий богатства? Это период времени, в течение которого ваша семья и наследники смогут поддерживать свой образ жизни без существенных изменений в случае чрезвычайной ситуации (например, болезнь кормильца или потеря работы).

Итак, на сколько поколений вперед вы уверены в созданном вами богатстве?

Вы неплохо зарабатываете, но при этом вы (или ваши близкие) слишком много тратят? Если это ваш случай, то вот несколько приемов, которые помогут не попасться на уловки брендов и вашего подсознания:

· Сделайте паузу, если сомневаетесь, действительно ли нужна вещь. Отложите покупку на 24 часа. Представьте, что вам предлагают бесплатно получить эту вещь или эквивалентную сумму денег – что вы выбрали? Если деньги – откажитесь от покупки.

· Не делайте шопинг поощрением – найдите другие источники удовольствия.

· Будьте очень осторожны с кредитами – берите только в случае крайней необходимости и только на то, что станет инвестицией: жилье, образование, лечение, развитие бизнеса.

· Пользуйтесь формулой при определении предельной стоимости крупных покупок. Максимальная стоимость вашего автомобиля должна составлять размер дохода за 12 месяцев, жилья – за 5 лет.

· Старайтесь покупать то, что дорожает и не покупать то, что дешевеет. Новый автомобиль, выехавший из салона, мгновенно теряет 10% своей стоимости.

· Не подменяйте понятия, считая предметы роскоши вещами первой необходимости.

Инвестиции должны расти и спасать вас от инфляции

Инвестиции – это основа вашей финансовой стратегии. Без них не обойтись. Но уверены ли вы, что покупаете актив, а не пассив?

Успешные люди вкладывают средства в активы. Бедные – в пассивы. Если ваши деньги работают и приносят доход – это актив. Если покупка приводит к постоянным расходам – это пассив. Пустой дом, купленный в ипотеку – пассив. Дом, который вы сдаете в аренду – актив.

Ваши машина и квартира вне зависимости от стоимости – это не синоним благосостояния, это статья расходов. Вы должны учитывать расходы на содержание приобретаемых объектов.

Выбор инструментов велик – от депозитов до ценных бумаг и структурных продуктов на финансовом рынке, от недвижимости до антиквариата на рынке альтернативных инвестиций.

Несколько слов о ментальности

В странах Восточной Европы похвастаться финансовой грамотностью могут очень немногие. Большая часть населения воспитывалась в централизованной экономике. Единственным законным способом получения дохода являлась зарплата. Итог – низкий уровень знаний и навыков владения финансовыми инструментами и беспомощная старость.

Приведу несколько цифр для сравнения. В России инвестициями в фондовый рынок занимаются 5,5% населения, на Кипре – около 8%, в Японии - 39%, в США – 55%. Если перевести проценты в абсолютные цифры, то количество американцев, занимающихся инвестициями, окажется больше общего населения РФ.

Давайте посмотрим на два противоположных стереотипа мышления: богатых и бедных. Какими установками вы руководствуетесь в своей жизни?

Что такое пассивный доход?

Важно усвоить, что помимо активного дохода желательно использовать и пассивный. Это деньги, которые работают, не требуя вашего непосредственного участия (акции растущих компаний, арендные платежи от купленной в удачной локации квартиры и т.п.). Вам придется изменить подход к финансам с потребительского на управленческий.

Это поможет вам избавиться от зависимости от денег, которая управляет огромным количеством людей. Важно, чтобы вы управляли финансами, а не они вами!

Какое значение в жизни человека имеет финансовая грамотность?

· Помогает в поиске источника дохода, отличного от работы по найму.

· Дает определенный уровень престижа, поскольку такие люди все время стремятся узнать что-то новое, демонстрируют широкую эрудицию и целеустремленность.

· У вас появляются не только ценные знания и навыки, но и психологическая устойчивость, неразрывно связанная с ментальным и физическим здоровьем.

Результат обычно сказывается во всех сферах вашей жизнедеятельности. Умение управлять финансами позволяет стать спокойнее и увереннее в жизни, меньше беспокоиться о завтрашнем дне.

Повышение финансовой грамотности – постоянный процесс. Читайте тематическую литературу, изучайте мир финансов, инвестируйте.

Как развить собственную финансовую грамотность и привить ее детям? Практические советы читайте в следующей статье.

Мария Панкова

Руководитель бизнес-направления финансового инжиниринга и структурирования Freedom Finance Europe