24 апреля и 6 мая члены делового клуба Successful Business Leaders Club встретились с недавно прибывшим на остров послом Казахстана Николаем Жумакановым, который активно подключился к развитию многоуровневых двусторонних связей. Встреча прошла в дружеской атмосфере и подчеркнула открытость Казахстана к партнерству и инвестициям.

Посол рассказал о текущих приоритетах страны, впечатляющих показателях её экономического роста и амбициозных планах на будущее. Казахстан является крупнейшей экономикой Центральной Азии и успешно привлекает международные инвестиции: с момента обретения независимости объем иностранных инвестиций превысил 431 млрд долларов.

Особенно привлекательным для кипрского бизнеса является стратегическое географическое положение Казахстана, обеспечивающее доступ к важнейшим мировым рынкам через разветвленную транспортную инфраструктуру. В стране действуют пять транзитных коридоров, 17 000 километров железнодорожных путей, 18 международных аэропортов и два морских порта, соединяющих Азию с Европой. Эти логистические преимущества могут открыть кипрским компаниям доступ на рынки Центральной Азии и других регионов.

Посол особо подчеркнул усилия Казахстана по созданию комфортных условий для иностранных инвесторов. Среди них – специальные экономические и индустриальные зоны, налоговые льготы, прозрачное регулирование бизнеса.

Посол особо подчеркнул усилия Казахстана по созданию комфортных условий для иностранных инвесторов. Среди них – специальные экономические и индустриальные зоны, налоговые льготы, прозрачное регулирование бизнеса.

Кроме того, Казахстан предлагает перспективные направления для сотрудничества в таких секторах, как сельское хозяйство, возобновляемая энергетика, IT, здравоохранение и фармацевтика. Государство активно поддерживает развитие этих отраслей, предоставляя инвесторам тарифные и налоговые льготы, особенно в рамках приоритетных инвестиционных проектов. Надежным институциональным партнером и проводником для зарубежных инвесторов выступает Kazakh Invest – национальное агентство по привлечению инвестиций.

Обсуждая перспективы кипрско-казахстанского партнёрства, посол заверил, что посольство Казахстана готово оказывать всестороннюю поддержку кипрским предпринимателям, включая возможное открытие прямых рейсов и помощь в административных вопросах при выходе на казахстанский рынок.

Учитывая общность взглядов, взаимодополняемость рынков и экономических интересов двух стран, у Кипра и Казахстана, безусловно, есть большой потенциал для развития отношений.

Встреча членов Successful Business Leaders Club завершилась на позитивной ноте, оставив у всех присутствующих уверенность в многообещающем будущем двустороннего сотрудничества.

Фото: "Успешный бизнес"

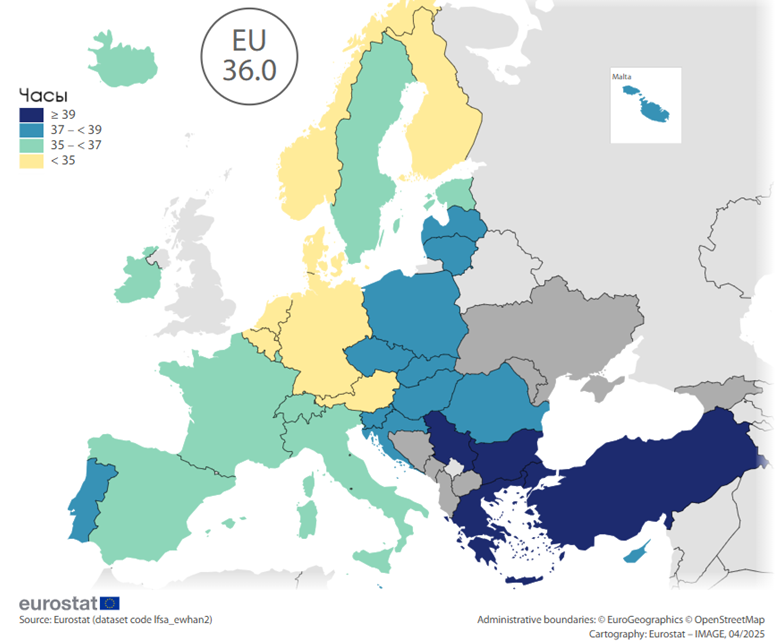

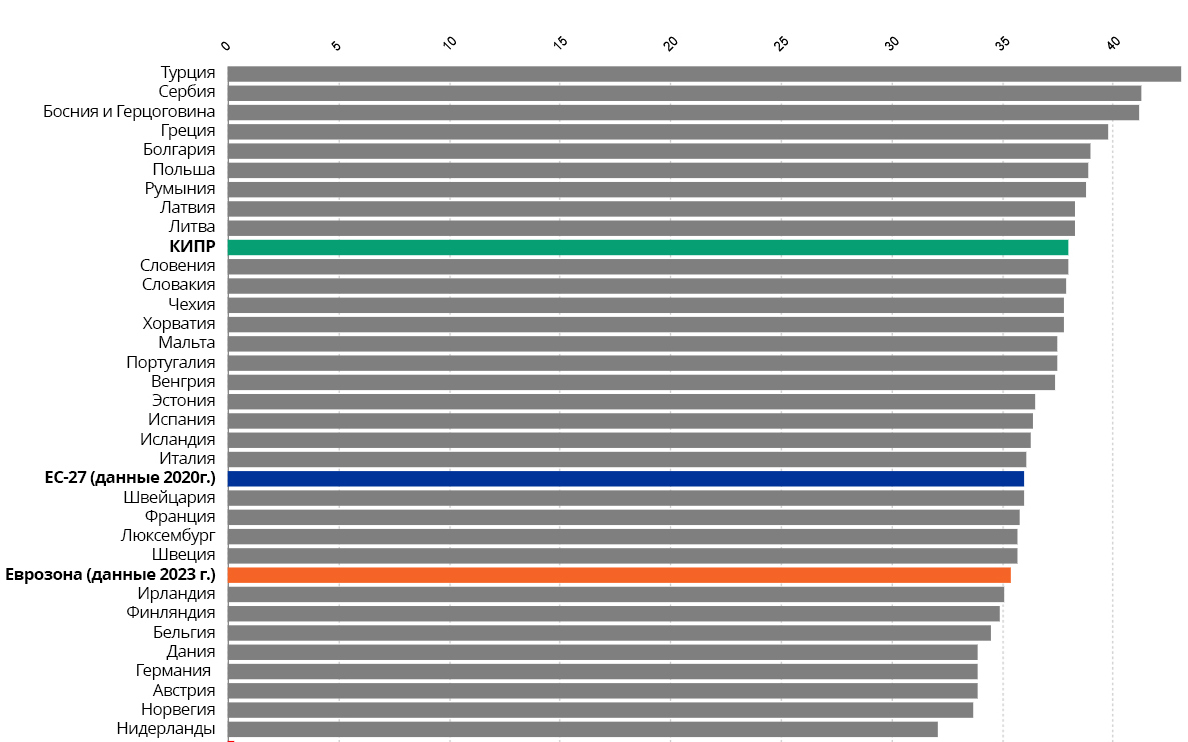

У работников Кипра в 2024 году в среднем рабочая неделя составляла 38 часов, тогда как в ЕС – 36 часов. Согласно свежим данным Евростата, киприоты и жители южной Европы работают больше часов, чем европейцы из северных стран. В каких сферах рабочая неделя самая короткая, а в каких – самая длинная?

По данным Европейской статистической службы, продолжительность рабочей недели на Кипре в 2024 году составила 38 часов, по сравнению с 37,8 в 2014 году и 38,4 в 2023 году. В ЕС средняя продолжительность рабочей недели в 2024 году составляла 36 часов, что немного меньше, чем в 2014 году (37 часов) и почти совпадает с 2023 годом (36,1). Рассматривались работники в возрасте от 20 до 64 лет, работающие полный или неполный рабочий день на основной работе.

Среди стран ЕС самые длинные рабочие недели были зафиксированы в Греции (39,8 часов), Болгарии (39,0), Польше (38,9) и Румынии (38,8).

Напротив, в Нидерландах была самая короткая рабочая неделя (32,1 часа), за ними следовали Дания, Германия и Австрия (по 33,9).

Среднее количество часов реального рабочего времени в неделю, 2024 год.

(работники от 20 до 64 лет)

Самая длинная рабочая неделя (среднее значение по ЕС) была зафиксирована в таких отраслях как сельское хозяйство, лесоводство и рыболовство (41,2 рабочих часа), горнодобывающая промышленность (38,8) и строительство (38,7). Самые короткие рабочие недели были зафиксированы у работников, обслуживающих домохозяйства (26,7), а также в сферах образования (31,9) и искусства, развлечений и отдыха (32,9).

На Кипре, как и в ЕС, больше всего часов в неделю в 2024 году трудились работники сельского хозяйства и рыболовы (44,8 часа). За ними следовал персонал, обслуживающий домохозяйства (43,9) и работники гостиничного и ресторанного бизнеса (42,6).

Самые короткие рабочие недели на Кипре были зафиксированы в сфере образования (32,6), деятельности международных и региональных организаций (34,9), в сфере административных и вспомогательных услуг (35,3), а также у электриков (35,7).

Текст подготовлен по материалам Cyprus Business News и Eurostat

Читайте также:

Once again, the largest maritime show in the Eastern Mediterranean is expected to impress and attract thousands of yachting and sea enthusiasts. From the early stages of the registration process for the Limassol Boat Show 2025, the number of participants has surpassed all previous records, as dozens of businesses will showcase impressive leisure boats, diving and fishing equipment, prestigious cars, and a wide range of services in the maritime sector.

The press conference for the Limassol Boat Show 2025 was held at the Marina Breeze Resto Bar at Limassol Marina on Wednesday, 14th May 2025, in the presence of Mr. Aristos Aristidou, Director of Dacor Advertising and Media Ltd, Mr. Nikiforos Pampakas, General Manager of Limassol Marina, Mr. Costas Skembedjis, CEO of Y. SKEMBEDJIS & SONS LTD, and Mr. Vassilis Demetriades, CSO of UW Group, President of CIBA and Former Shipping Deputy Minister. Following the great success and international recognition of the previous event, the organisers, Dacor Advertising & Media Ltd and Limassol Marina, expressed their excitement and gratitude for the remarkable interest shown by both exhibitors and visitors for this year’s event. The high demand further highlights the exhibition's potential, which undoubtedly contributes significantly to establishing Cyprus on the nautical map and to the ongoing development of the yachting sector locally. During the press conference, the official opening of the Limassol Boat Show was also announced, scheduled for Thursday, 22nd May at 17:00 at Limassol Marina.

Limassol Boat Show 2025 will take place from 22nd to 25th May 2025, offering visitors the opportunity to admire up close the latest products and new trends in the yachting industry, water sports, fishing, diving, and other related activities. A strong presence is expected from international companies in the sector, including Lamborghini, Sanlorenzo, Princess, Sunseeker, Azimut, Beneteau, Targa, Bavaria, Elan, Sea Ray, Zen Marine Boats, Yachts & Go, Mastercraft, Sacs, Ferretti, MV Marine, Zarmini, Lagoon, Jeanneau, Invictus, Ribco, Pardo, Nimbus, Absolute, Brig, Highfield, Fountaine Pajot, BSK MARINE, MAREX, Saxdor, X-Yachts, Prestige, and more. BSM Maritime Training Centre will also welcome visitors and industry professionals, presenting training opportunities in this field. This year’s event will also feature exciting water sports demonstrations including Flyboard, Waveboard, and Jet Ski by athletes in the designated demonstration area (AS), while live music performances will take place daily at the VIP Café lounge in Area D of the boat show.

The 3rd Limassol Boat Show Conference will also be held during Limassol Boat Show, on 23rd May 2025 at BSM Maritime Training Centre at Limassol Marina, from 08:30 to 13:30. Esteemed guests from Cyprus and abroad will participate in the panel discussion dedicated to shaping the future of the yachting industry in Cyprus. The conference will focus on the development and expansion of the yachting sector in Cyprus, encouraging meaningful discussions and collaborations among key stakeholders.

Attendance at the 3rd Limassol Boat Show Conference is free, and for those interested to participate, can complete their registration online at www.lbsconference.com

Limassol Boat Show 2025 will be open on Thursday and Friday, 22nd and 23rd May, from 17:00 to 21:00, while on Saturday and Sunday, 24th and 25th May, from 14:30 to 21:30. Entry to the majority of the Limassol Boat Show is free (for areas featuring small-sized boats, fishing gear, industry services, water sports, marine products, and more), while access to the large leisure boat zone (Area D) costs €10.

Limassol Boat Show 2025 sponsors include:

•Platinum Sponsor: Y. SKEMBEDJIS & SONS LTD

•Silver Sponsor: Furuno Cyprus Ltd

•Official Beverage Sponsor: BOTTEGA

•Hospitality Sponsor: NYX Hotel Limassol – THE GRAND RESORT

•Supporters: Deputy Ministry of Shipping of Cyprus (SDM), Eurobank, BSM Maritime Training Center, Main Partner Trust, The Cyprus Investment Hub

•Partner: REALTY on EXPO Cyprus

For more information about Limassol Boat Show 2025 please visit the official website www.limassolboatshow.com or social media channels.

Materials are provided by the organiser of the Limassol Boat Show 2025

In an era where flexibility and convenience drive business success, the traditional model of car ownership and long-term leasing is rapidly evolving. FlexCar is at the forefront of this transformation, offering a revolutionary leasing model that removes rigid contracts, upfront costs, and hidden expenses — providing a seamless, all-inclusive vehicle leasing experience for individuals and businesses alike.

Whether you are an entrepreneur looking for fleet solutions, an expat needing a reliable vehicle, or a professional seeking hassle-free mobility, FlexCar delivers a service designed for modern lifestyles — with no long-term commitments, no surprises, and absolute financial clarity.

A New Era of Car Leasing

Unlike traditional leasing or outright purchasing, FlexCar operates on a model built around flexibility and ease. Customers can lease a vehicle without large deposits, drive for as long as they need, and return or purchase the car anytime—penalty-free. This dynamic leasing approach has already gained traction in Greece, Italy, and Mexico, and now in Cyprus, it is redefining mobility for businesses and private users alike.

Flexibility Without Compromise

The rigid structures of conventional leasing often fail to accommodate the unpredictable nature of modern life. FlexCar eliminates these constraints by offering a leasing model that adapts to the customer’s needs, not the other way around. Instead of being locked into long-term contracts, customers enjoy the freedom to switch, upgrade, or return their vehicle whenever they choose, without penalties or hidden fees.

For businesses, this means a cost-effective solution that evolves with operational demands. Companies can scale their fleet according to workload and market conditions, ensuring they always have the right number of vehicles without unnecessary financial strain. Entrepreneurs and corporate clients no longer have to allocate large budgets to vehicle purchases or worry about depreciation. Instead, they benefit from a predictable monthly cost with all expenses included, allowing for better financial planning and resource allocation.

All-Inclusive, Hassle-Free Leasing

Car leasing should be simple, transparent, and worry-free. With FlexCar, customers pay a fixed monthly fee that covers all essential costs — including insurance, servicing, maintenance, and road tax. This eliminates the unexpected expenses that often accompany traditional leasing agreements, allowing for greater financial security and peace of mind.

For individuals, this means no surprises when it comes to budgeting. There is no need to factor in fluctuating maintenance costs or worry about unforeseen repairs. Businesses, on the other hand, benefit from a streamlined expense model, making fleet management a seamless process without the administrative burden of handling separate insurance policies, service agreements, and tax payments.

The Right Car for Every Need

FlexCar offers a diverse fleet to match any lifestyle or business requirement. Whether it's a compact car for city driving, a spacious SUV for family trips, an electric vehicle for sustainability, or a commercial truck for work, there’s a perfect option for everyone. With the flexibility to upgrade, swap, or return at any time, customers always have access to the vehicle that best fits their needs.

Leasing That Adapts to You

Traditional leasing comes with restrictions, but today’s drivers and businesses need mobility without limitations. Owning a car means dealing with depreciation, maintenance costs, and resale concerns, while standard leases often lock customers into long contracts. FlexCar offers a smarter alternative — a leasing model that puts control and convenience first, allowing customers to drive without financial risk or commitment.

A Proven Model of Success

Since its inception, FlexCar has demonstrated that the future of vehicle leasing lies in adaptability and customer empowerment. The company’s rapid expansion across multiple countries is a testament to its effectiveness in meeting the needs of today’s drivers and businesses. By prioritizing transparency, simplicity, and financial flexibility, FlexCar has established itself as a leader in the evolving automotive industry.

The commitment to customer satisfaction is evident in every aspect of the service. The seamless application process, high-quality fleet, and dedicated support team ensure that every client enjoys a smooth, stress-free experience from day one. Whether leasing for business efficiency or personal convenience, customers benefit from a solution that is both practical and future-focused.

Join the Future of Car Leasing Today

The way we drive is changing, and FlexCar is leading the way toward a more adaptable, cost-efficient, and customer-friendly leasing model. With no long-term commitments, no hidden costs, and a fleet that suits every need, FlexCar is the ideal solution for businesses and individuals who value flexibility above all else.

For those ready to embrace a smarter way to drive, the journey starts here. Visit www.FlexCar.cy to explore available vehicles and leasing options.

Materials are provided by FlexCar

В эпоху, когда гибкость и удобство помогают успеху бизнеса, традиционная модель владения автомобилем, как и модель долгосрочной аренды стремительно меняется. Компания FlexCar находится на передовой этих преобразований, предлагая революционную модель аренды – без жестких контрактов, первоначальных взносов и скрытых издержек.

Если вы предприниматель, который формирует собственный автопарк, экспат, которому нужно надежное транспортное средство, или профессионал своей отрасли, ищущий беспроблемных транспортных решений, компания FlexCar готова предоставить вам услуги, разработанные под современный образ жизни. Без долгосрочных обязательств, без сюрпризов. С абсолютной финансовой ясностью.

Новая эра в аренде авто

В отличие от традиционной аренды или прямой покупки, компания FlexCar работает по модели, основанной на гибкости и простоте. Клиенты могут арендовать автомобиль без крупных депозитов, ездить столько, сколько им нужно, и вернуть или выкупить машину в любое время – без штрафных санкций. Этот динамичный подход уже получил широкое распространение в Греции, Италии и Мексике, а теперь завоевывает Кипр. Он по-новому определяет мобильность для бизнеса и частных лиц.

Гибкость без компромиссов

Неповоротливые структуры традиционной аренды часто не в состоянии приспособиться к непредсказуемости современной жизни. Компания FlexCar устраняет эти ограничения, предлагая модель, которая адаптируется к потребностям клиента, а не наоборот. Вместо того, чтобы заключать долгосрочные контракты, клиенты могут свободно менять, модернизировать или возвращать свой автомобиль в любое удобное для них время без штрафных санкций или скрытых платежей.

Для бизнеса это означает экономичное решение в соответствии с требованиями деятельности. Компании могут расширять свой автопарк в зависимости от загруженности и рыночных условий, гарантируя, что у них всегда будет необходимое количество транспортных средств без лишних финансовых затрат. Предпринимателям и корпоративным клиентам больше не нужно выделять большие бюджеты на покупку транспортных средств или беспокоиться об их амортизации. Вместо этого они получают прогнозируемую ежемесячную стоимость с учетом всех расходов, что позволяет лучше планировать финансы и распределять ресурсы.

Все включено, кроме проблем

Аренда автомобилей должна быть простым, прозрачным и беспроблемным процессом. С компанией FlexCar клиенты платят фиксированную ежемесячную сумму, которая покрывает все основные расходы, включая страхование, техническое обслуживание и дорожный налог. Это устраняет непредвиденные траты, которые часто сопровождают традиционные договоры аренды, обеспечивая большую финансовую безопасность и спокойствие.

Для частных лиц это означает отсутствие неожиданностей при планировании бюджета. Нет необходимости учитывать колебания затрат на техническое обслуживание или беспокоиться о непредвиденном ремонте. Бизнес-клиенты выигрывают от упрощенной модели управления расходами, которая превращает управление автопарком в простой процесс. Нет административного бремени, связанного с оформлением отдельных страховых полисов, соглашений об обслуживании и налоговых платежей.

Машины на все случаи жизни

Компания FlexCar предлагает богатый автопарк под любой стиль жизни и бизнеса. Будь то компактный автомобиль для перемещения по городу, просторный SUV для семейных поездок, экологичный электромобиль или коммерческий грузовик для работы, здесь всегда найдется идеальный вариант для каждого. Благодаря возможности повышения класса, замены или возврата автомобиля в любое время, клиенты всегда могут выбрать транспортное средство, которое наилучшим образом соответствует их потребностям.

Аренда под ваши нужды

Современные водители и предприятия нуждаются в мобильности без границ. Однако владение автомобилем означает целый набор проблем, связанных с амортизацией, расходами на техническое обслуживание и перепродажей. В то же время, традиционная аренда авто сопряжена с ограничениями и часто требует от клиентов длительных контрактов. Компания FlexCar предлагает более разумную альтернативу — модель, которая ставит на первое место контроль и удобство, позволяя клиентам управлять автомобилем без финансовых рисков и обязательств.

Проверенная модель успеха

С самого начала компания FlexCar продемонстрировала, что будущее аренды транспортных средств заключается в адаптивности и расширении возможностей клиентов. Быстрый рост компании во многих странах свидетельствует о том, что она эффективно удовлетворяет потребности современных водителей и предприятий. Уделяя приоритетное внимание прозрачности, простоте и финансовой гибкости, компания FlexCar зарекомендовала себя как лидер на рынке лизинга и аренды.

Стремление удовлетворить потребности клиентов проявляется в каждом аспекте работы компании. Легкий процесс подачи заявки, высококачественный автопарк и команда поддержки гарантируют, что каждый клиент с первого дня получит обслуживание без стресса – независимо от того, арендует ли он машину для своего бизнеса или личного удобства. Решения FlexCar одновременно практичны и направлены на будущее.

Присоединяйтесь к будущему автомобильной аренды уже сегодня

Компания FlexCar остается лидером в гибкой, экономичной и удобной для клиентов модели аренды. Благодаря отсутствию долгосрочных обязательств, скрытых затрат, а также автопарку, отвечающему любым требованиям, FlexCar предлагает идеальные решения для предприятий и частных лиц, которые превыше всего ценят гибкость.

Для тех, кто готов к более разумному способу вождения, путешествие начинается с посещения сайта www.FlexCar.cy.

Материалы предоставлены компанией FlexCar

В рамках стратегии по продвижению Кипра как туристического направления, Подминистерство туризма приглашает создателей аудиовизуального контента к сотрудничеству. Любой желающий может предложить свои идеи и прислать примеры своих работ. Какие условия предлагает ведомство?

Целью Подминистерства туризма является продвижение как Кипра в целом, так и узконаправленных туристических услуг. Приоритетное внимание уделено цифровому маркетингу, так как большая часть рекламной деятельности сосредоточена на онлайн-кампаниях.

Кипр как направление для туризма является разноплановым, остров предлагает множество услуг и впечатлений. Эффективное продвижение направления требует качественного аудиовизуального контента для разнообразной целевой аудитории.

Для достижения этих целей ведомство приглашает к сотрудничеству создателей контента, чтобы подобрать качественный материал согласно определенным критериям. Полную информацию о программе, в настоящее время доступную только на греческом языке, можно найти здесь.

В основном, требуется контент для следующих направлений туризма: спорт, конференции и ведение бизнеса, гастрономия и виноделие, городской туризм, культура, романтика, свадьбы и вечеринки, люксовый отдых, агротуризм, тематические поездки, пляжный отдых, исторические достопримечательности.

Заявления принимаются на электронную почту Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра. до 31 октября 2025 года. В тексте должна быть указана главная идея контента, наброски или описание характера выполненного проекта, стоимость и план выполнения работы, три примера прошлых работ, сроки выполнения (до 30 ноября 2025 года), резюме по желанию.

Принимаются видео от 6 секунд до 5 минут, фотографии в высоком разрешении. При использовании контента или музыки третьих лиц, заявитель должен позаботиться о соблюдении авторских прав. На выполнение одобренного заказа будет выделено до 5000 евро. Общий бюджет программы – 60 000 евро.

Текст подготовлен по материалам gov.cy

Читайте также:

In a world where digital transformation often speaks louder than the people behind it, Vassos Aristodemou stands as a quiet yet enduring force in Cyprus’s technology sector. As CEO and founder of NETinfo Plc, he has spent over two decades building not only one of the island’s most influential fintech firms, but also a leadership legacy grounded in vision, trust and long-term thinking.

When you first introduced digital banking solutions, many people were hesitant — even resistant. What did you rely on to win their trust? How did you convince traditional institutions to embrace change before the world was ready?

At the start, we were just five people without a single client. In 2000, digital banking was still a foreign concept in Cyprus. Our first opportunity came through a German partner — we implemented a system for one of the local Cyprus banks. But when that company suddenly ceased operations, we were left with a challenge. We asked the bank for a year to build something better, from scratch. They trusted us, and we delivered a solution using open architecture, built entirely in-house. We gained no profit, but earned invaluable experience. That success helped us approach other banks — and eventually, one of the biggest Cyprus banks, who took a chance on us based on our vision and delivery, even in the face of stiff global competition.

As a founder and CEO, where do your best ideas usually come from? Is it the result of structured problem-solving, or do ideas emerge in unexpected moments?

It’s really a combination of both. Many of our ideas come directly from client needs — real-world challenges that require tailored solutions. At the same time, we invest heavily in research and development, which allows us to explore emerging technologies and anticipate what banks will need next. Some of our most successful features, like instant money transfers using just a phone number, came from understanding how people really want to interact with banking services. It’s not just about problem-solving — it’s about observing behaviour and staying ahead of expectations.

You’ve built a company that continues to evolve. How do you keep learning? Where do you find the time, the focus, or the resources to stay sharp in such a demanding field?

In the beginning, I wore every hat — development, sales, presentations. That taught me how the entire system works. Today, I rely on our dedicated R&D and sales teams, who bring constant feedback from the market. We carefully assess new trends and client requirements, and we evolve based on that insight. Learning is built into our structure — from product updates to direct dialogue with customers. You can’t afford to stand still in this industry.

Are there individuals – local or global – whom you personally consider strong examples of business leadership? What qualities in them resonate with you?

Steve Jobs has always stood out to me — not just for his innovation, but for his boldness to try new things. I admire people who take risks with clarity and purpose. I started NETinfo at 45, after two decades in government. It wasn’t about following a trend — it was about daring to create something meaningful.

For someone starting a business today, what are the most honest, experience-based pieces of advice you would give – the kind you wish you’d heard earlier in your own journey?

Be prepared to take risks — but make them calculated. Don’t wait for everything to be perfect. Work hard, stay open-minded, and really listen to the people around you. Let your team help shape the company. And lead by example — whether it’s how you travel, how you treat others, or how you show up every day. You can’t do it alone. Your people are everything.

Interview by Kateryna Bila

#SB100Leaders

В мире цифровой трансформации, где чаще говорят о технологиях, а не о людях, стоящих за ними, Вассос Аристодему остается сдержанной, но влиятельной фигурой кипрского IT-сектора. Как основатель и генеральный директор NETinfo Plc, он более двух десятилетий выстраивает не просто одну из ключевых финтех-компаний острова, но и личную модель лидерства – основанную на видении, доверии и стратегическом мышлении.

Когда Вы только начали предлагать рынку цифровые банковские решения, многие относились к ним с недоверием. На чем вы строили доверие? Как удалось убедить банки принять перемены до того, как к ним был готов рынок?

В самом начале нас было всего пятеро. О цифровом банкинге на Кипре тогда практически никто не говорил. Первый проект мы реализовали с немецкой компанией для одного из кипрских банков. Но вскоре этот партнер внезапно ушел с рынка, и перед нами встал серьезный вызов. Тогда мы предложили банку дать нам год на разработку собственного решения – и сдержали слово. Мы ничего не заработали, но получили главное: доверие клиента и глубокое понимание продукта. Этот опыт стал нашим билетом в отрасль. Благодаря ему мы впоследствии заключили контракт с одним из крупнейших банков Кипра, который предпочел нас пятнадцати международным конкурентам.

Как у Вас появляются идеи? Это результат системной работы или вдохновение в неожиданный момент?

Источников два: клиенты и технологии. Мы внимательно слушаем пользователей и партнеров, потому что многие идеи рождаются из их запросов. Но не менее важно отслеживать, куда движется рынок и инвестировать в развитие. Мы ежегодно вкладываем очень много средств в исследования, что позволяет нам изучать новые технологии и предвидеть, что банкам понадобится в будущем. Например, сервис моментальных денежных переводов с помощью только номера телефона появился из реального понимания того, как молодежь хочет управлять деньгами – быстро, просто и с мобильного.

Ваша компания постоянно развивается. Как Вы сами продолжаете учиться? Где находите время, фокус и ресурсы, чтобы не терять остроту мышления в такой требовательной среде?

В начале я занимался всем сам: разработкой, продажами, встречами. Это дало мне полное представление о бизнесе. Сегодня у нас есть отдельные команды по инновациям, продуктам, продажам. Они приносят в систему свежие идеи и сигналы с рынка. Мы постоянно анализируем эти данные и принимаем решения, куда развиваться дальше. Обучение встроено в повседневную работу – нельзя остановиться ни на день.

Есть ли бизнес-лидеры – локальные или с всемирно известные – чьи качества вам особенно близки? Что именно в них вызывает уважение?

Стив Джобс. Он умел идти против течения, пробовать, рисковать, мыслить иначе. Это мне очень близко. Когда я начал NETinfo, мне было 45, за плечами – 20 лет в государственной структуре. Это не было модной бизнес-идеей. Это было решение начать с нуля, чтобы делать то, во что верю.

Что бы Вы посоветовали тем, кто запускает бизнес сегодня? Какие честные и проверенные опытом рекомендации вы дали бы себе в начале пути?

Во-первых, рисковать нужно – но с расчетом. Во-вторых, не стоит ждать идеального момента. Он может и не наступить. Работайте много, слушайте тех, кто рядом, и не пытайтесь все контролировать. Команда – это не помощники, это соавторы. Дайте им пространство, и они удивят вас своими решениями. Ну и главное – ведите за собой личным примером. То, как вы себя ведете, как принимаете решения, как относитесь к людям – формирует культуру внутри компании. Один вы не построите ничего. Все решают люди.

Беседовала Екатерина Белая.

#SB100Leaders

Представители двух крупных американских технологических фирм встретились с правительством Кипра, ознакомились с существующей инфраструктурой и договорились о сотрудничестве. Визит был запланирован во время тура Президента Кипра по США.

Plug and Play

Визит руководителей американской венчурной компании последовал за встречей президента Никоса Христодулидиса с генеральным директором Plug and Play Саидом Амиди во время поездки президента в Сан-Франциско, которая состоялась в апреле.

«Мы рады видеть интерес ведущей глобальной инновационной платформы со штаб-квартирой в Кремниевой долине к налаживанию операций на Кипре», – написал в своем посте в сети X министр исследований, инноваций и цифровой политики Никодимос Дамиану. Министр сообщил, что между правительством Кипра и Plug and Play было подписано соглашение о намерениях. «Мы очень рады видеть это обязательство с обеих сторон, вступающих в следующую фазу проекта для установления формата и характера будущих операций», – добавил Никодимос Дамиану.

В заключение министр написал: «Мы уверены, что присутствие Plug and Play на острове будет иметь фундаментальное значение для наших усилий по поддержке роста экосистемы стартапов и инноваций Кипра и позиционирования нашей страны как сильного регионального центра передового опыта».

Tenstorrent

Главный научный сотрудник Димитрис Скуридис принял на Кипре делегацию американского технологического гиганта Tenstorrent. В своем сообщении в социальных сетях Димитрис Скуридис сказал, что посещение команды Tenstorrent во главе с Эриком Даффи и Айзеком Саламе после встречи президента Никоса Христодулидиса и генерального директора Джима Келлера в Калифорнии подтверждает приверженность сотрудничеству и закладывает основу для его воплощения.

Главный научный сотрудник сообщил: «Визит был коротким, он длился менее двух дней. У нас была возможность продемонстрировать не только превосходное качество исследований, которые проводятся в Университете Кипра и Кипрском технологическом университете, лабораториях и инженерных центрах, но и приверженность инновациям наших деканов, проректоров, руководителей инженерных школ, директоров Центров передового опыта. Встречи проводились при поддержке подминистерства цифровой политики, исследований и инноваций».

Эрик Даффи, директор по развитию бизнеса Tenstorrent, в своем посте написал: «Это продуктивное посещение, организованное главным научным сотрудником Димитрисом Скуридисом, объединило заинтересованные стороны всей инновационной экосистемы Кипра», — продолжил Эрик Даффи. «Мы хотели бы особенно поблагодарить президента и его команду, включая министра при президенте Ирини Пики, министра исследований, инноваций и цифровой политики Никодимоса Дамиану и Евгениоса Евгениу из Invest Cyprus – CIPA, за конструктивную встречу, проведенную в президентском дворце в Никосии».

Эрик Даффи сообщил, что сейчас разрабатываются следующие шаги по установлению присутствия Tenstorrent на Кипре. Инициатива ориентирована на совместные инновации в области ИИ, развитие талантов и независимую компьютерную инфраструктуру острова.

«Во время нашего визита в Лимассол, Никосию и Ларнаку у нас была возможность встретиться с выдающимися исследователями и руководством Кипрского технологического университета (Михаил Сиривианос), Университета Кипра (Хриссис Георгиу и команда), Центра передового опыта KIOS Research and Innovation Center of Excellence, CYENS (Йоргос Хрисанту), CMMI – Кипрского института морского и судоходного дела (Иоаннис Кириакидес) и мэром Никосии Хараламбосом Прундзосом. Еще раз искренняя благодарность Димитрису Скуридису», – заключил он.

Текст подготовлен по материалам Cyprus Business News

Читайте также:

9 мая в Лимассоле, в рамках шестой сессии BEST INVEST Congress 2025, состоялась откровенная и глубокая дискуссия с участием ведущих инвесторов Кипра. На площадке RealtyΟn Expo говорили не о трендах и теоретических подходах, а о реальном опыте – о том, как принимаются важные решения, на чём строится доверие и почему личный выбор формирует будущее бизнеса.

Дискуссию модерировала Наталия Кардаш, основатель клуба Successful Business Leaders Club. В разговоре приняли участие Ставрос Карамонданис, генеральный директор и управляющий компании Caramondani Group и проекта Ayia Napa Marina и Андреас Йоргаллис, управляющий партнёр ECM Cyprus и заместитель председателя совета директоров частной клиники Ygia Polyclinic.

От бунтаря к стратегу: путь Ставроса Карамонданиса

Имя Ставроса Карамонданиса сегодня ассоциируется с крупнейшими инфраструктурными проектами на Кипре и высоким уровнем управленческой зрелости. Однако его путь в бизнесе начался не с должности, а с переосмысления. В юности он был упрямым, не слишком заинтересованным в учёбе и долго не мог определиться с направлением своего развития. Всё изменилось в колледже, когда пришло понимание: успех не передаётся по наследству – его приходится зарабатывать.

Отец, глава семейной компании, придерживался жёстких принципов. Вместо того чтобы сразу предложить сыну руководящую роль, он отправил его на склад – изучать бизнес с самых основ, работая как рядовой сотрудник. Этот опыт сформировал у Ставроса уважение к системности, труду и ответственности – качества, которые позже стали основой его управленческого стиля.

Сегодня он руководит проектами национального уровня – от Ayia Napa Marina до Medserv Cyprus, логистической платформы, обслуживающей энергетические компании Восточного Средиземноморья. Его стиль – собирать сильную команду, делегировать полномочия и доверять профессионалам. Он подчёркивает важность диверсификации: бизнес должен быть устойчив даже в условиях точечного сбоя. И отдельно отмечает – бизнес должен вдохновлять. Без внутренней вовлечённости он быстро превращается в рутину, а рутине, по его мнению, нет места в деле, которое требует энергии и смелости.

Смена курса: история Андреаса Йоргаллиса

У Андреаса Йоргаллиса – другая история, но не менее личная. Он начал путь в семейной компании по производству матрасов, но довольно рано почувствовал, что хочет выйти за рамки традиционного бизнеса. Его выбор – степень MBA в INSEAD, одной из самых престижных бизнес-школ. Именно там он сформировал системный взгляд на управление и понял, что его место – в трансформации компаний с нереализованным потенциалом.

Сегодня он занимается реструктуризацией зрелых, но ослабевших бизнесов. Его подход – расчёт, план, результат. Так было с частной клиникой Ygia, которую удалось вернуть к устойчивости и интегрировать в систему ГЕСИ после двух лет сложных переговоров и перестроек.

Йоргаллис уверен: в бизнесе важно не только видеть возможности, но и правильно выстраивать партнёрства. Один из его ключевых принципов – работать в связке с тем, кто дополняет твои компетенции, а не дублирует их. В этом, по его мнению, залог сбалансированного и устойчивого решения.

Главное – не нарушить правила игры

Оба инвестора подчёркивают: прозрачность, терпение и стратегическая логика важнее любых краткосрочных выгод. Йоргаллис отметил, что честность и умение встать на место другой стороны позволяют выстраивать прочные сделки. Карамонданис подчеркнул – непредсказуемость регуляторной среды и внезапная смена правил отпугивают инвесторов сильнее любых рыночных рисков. Однако очень важно замахиваться на большие проекты, которыми в последствии будешь гордиться.

Что объединяет этих двоих? Страсть к делу, системное мышление и способность брать на себя ответственность. Как показал разговор, успех — это не случайность, а стратегия, за которой стоят годы практики и настоящая вовлечённость.

Слева направо: Ставрос Карамонданис, генеральный директор и управляющий компании Caramondani Group и проекта Ayia Napa Marina, Наталия Кардаш, основатель клуба Successful Business Leaders Club, Андреас Йоргаллис, управляющий партнёр ECM Cyprus и заместитель председателя совета директоров частной клиники Ygia Polyclinic.