Продолжая серию статей о релокации россиян на Кипр, в этом материале подробно рассматриваем выплату НДФЛ в случае получения дохода по гражданско-правовому договору.

Напомним, что выплачиваемые российскими организациями-работодателями вознаграждения за исполнение трудовых обязанностей дистанционно за пределами страны относятся в целях налогообложения к доходам от источников в России и облагаются по ставке 13% (15% - с части дохода, превышающей 5 млн руб. в течение года), пока сотрудник остается налоговым резидентом России, и 30% - после того как он стал нерезидентом.

Так как 30% - существенная ставка, специалисты склонны изменять характер своих отношений с российским работодателем, заключив с ним гражданско-правовой договор.

Российское предприятие с выплат специалистам по гражданско-правовым договорам о выполнении работ (оказании услуг) обязано удерживать НДФЛ, поскольку в этом случае организация признается налоговым агентом (подп. 6 п. 1 ст. 208, ст. 226 НК РФ, письмо Минфина России от 13 января 2014 № 03-04-06/360). И даже если в договоре предусмотреть, что НДФЛ платит сам гражданин, от обязанностей налогового агента организация не освобождается, такие условия договора ничтожны (ст. 168 ГК РФ, письмо Минфина России от 9 марта 2016 № 03-04-05/12891). Налог удерживается с выплат как резидентам, так и нерезидентам.

Если физическое лицо оказывает российской организации услуги на территории иностранного государства, то получаемое им вознаграждение от реализации работ/услуг относится к доходам, полученным от источников за пределами РФ. Если физлицо не является налоговым резидентом РФ, то его доходы от источников за пределами РФ в виде вознаграждения по договору оказания услуг не являются объектом налогообложения НДФЛ в России (ст. 209 Налогового кодекса РФ). В таком случае российское предприятие не является налоговым агентом и не обязано удерживать с выплат этим специалистам ни НДФЛ, ни суммы страховых взносов.

Но с 2023 года в той части, что касается российских заказчиков, это правило может измениться: такие заработки хотят признать доходами от источников в РФ независимо от условий договора. И обязать российские предприятия-источники выплаты удерживать с каждой выплаты российский НДФЛ в любом случае, в том числе и по ставке 30%, если получатель приобрёл статус нерезидента.

Специалист, выехавший из России, должен будет встать на налоговый учёт в иностранном государстве, чтобы зарегистрироваться в качестве индивидуального предпринимателя и вести легальную предпринимательскую деятельность.

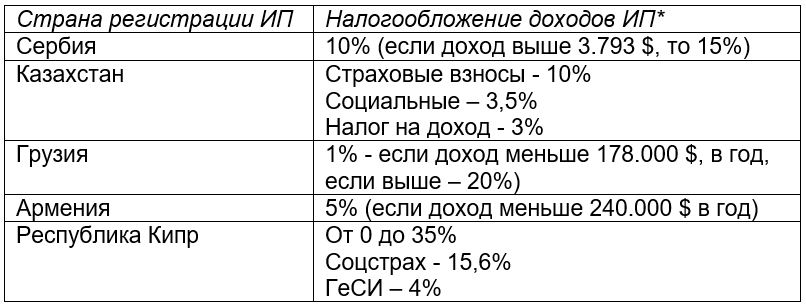

Налогообложение доходов ИП / самозанятого

*Суммы дохода в $ примерные, так как валютный курс может меняться.

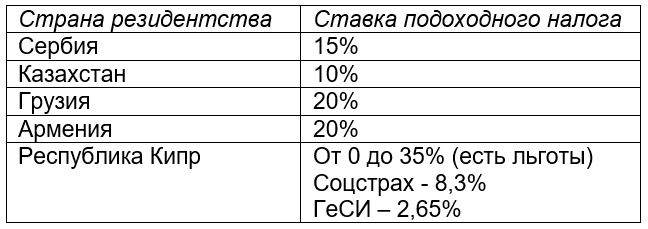

Если же в стране, куда переезжают специалисты, создаётся компания, в которой они будут работать и получать зарплату, то ставка налога на доход в виде такой зарплаты следующая:

Невозможность получения нерезидентами налоговых вычетов

Существенным негативным последствием утраты статуса налогового резидента является невозможность получения физлицом налоговых вычетов по НДФЛ.

Установленные НК РФ вычеты действуют только в отношении доходов, облагаемых НДФЛ по ставке 13% на основании п. 1 ст. 224 НК РФ. Доходы же нерезидентов облагаются по ставке 30%. В соответствии с п. 4 ст. 210 НК РФ для доходов, в отношении которых предусмотрена налоговая ставка в размере 30%, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, без применения налоговых вычетов, предусмотренные статьями 218-221 НК РФ. Поэтому утрата статуса налогового резидента автоматически влечет утрату и права на получение всех видов налоговых вычетов: стандартных, социальных, инвестиционных, вычетов, связанных с ценными бумагами и финансовыми инструментами, а также профессиональных налоговых вычетов по НДФЛ.

Равным образом нерезиденты лишаются и налоговых льгот, гарантированных налоговым резидентам при продаже/покупке недвижимого имущества. И если по итогам налогового периода, в котором физическое лицо продает недвижимое имущество, оно не является налоговым резидентом РФ, то лишается права на имущественные налоговые вычеты (письмо ФНС № БС-3-11/10138@ от 26.12.2018).

Продавая недвижимость, нерезидент лишится не только права на вычеты, но и не сможет уменьшить налогооблагаемую базу (доход от продажи объекта) на величину расходов, понесённых при приобретении этой недвижимости (п. 2 ст. 220 НК РФ). С учетом п. 3 ст. 224 НК РФ такой доход будет облагаться по ставке в размере 30% со всей суммы полученного дохода.

Устранение двойного налогообложения

На практике могут случиться ситуации, при которых законодательство как России, так и страны релокации специалиста будет требовать уплаты налогов с каких-то его доходов. В этом случае важно, чтобы между Россией и этой страной действовало соглашение об избежании двойного налогообложения.

При наличии такого налогового соглашения надо смотреть на вид дохода, упомянут ли он в перечне доходов, подпадающих под действие соглашения, на условия налогообложения этого дохода, на методику устранения двойного налогообложения этого вида дохода и на взаимосогласительные процедуры, которые могут быть предусмотрены в сложных случаях.

Краткие выводы по релокации специалистов из России

1. Релокация специалистов за рубеж с налоговой точки зрения выгодна российским предприятиям.

2. Для российского предприятия выгоднее не брать специалистов в штат и платить зарплату, а получать их услуги по гражданско-правовому договору.

3. Ещё более выгодный вариант – заключать договор со специалистом от имени иностранной компании.

4. С налоговой точки зрения выгоднее заключать договоры выполнения работ / оказания услуг с компанией той юрисдикции, где ставка налога на прибыль выше. Например, при наличии в группе российского предприятия и кипрской компании, выгоднее заключить договор с российским предприятием (ставка налога 20%), чем с кипрским (12,5%).

5. В 2022–2024 годах года российские разработчики ПО могут платить налог на прибыль в федеральный и региональный бюджет по ставке 0 процентов (Закон от 26.03.2022 № 68-ФЗ). В таком случае, при наличии в группе российской и кипрской компаний, с налоговой точки зрения выгоднее оплачивать услуги специалистов со счёта кипрской компании, так как эти выплаты уменьшат прибыль до налогообложения и, соответственно, размер налога на прибыль.

6. В случае если кипрская компания использует IP-Box режим и платит корпоративный налог по эффективной ставке 2,5%, выплаты в пользу независимых специалистов, например, за разработку программного обеспечения, образуют квалифицированные расходы. Этот сценарий выгоднее, чем вариант, при котором услуги разработчиков оплачивает российская компания.

7. Однако приходится учитывать и неналоговые аспекты, например сложность платежей в те или иные страны, в определённые банки, в той или иной валюте, требования к отчётной документации и т.п.

В следующем материале мы рассмотрим НЕНАЛОГОВЫЕ АСПЕКТЫ релокации российских специалистов и увидим, что они могут быть не менее важными при принятии организационных решений.

Смотрите также статьи:

Налоговые и неналоговые аспекты релокации

Обязательства кипрской компании при релокации сотрудников

Все эти статьи обсудим на семинаре

В рамках конгресса Best Invest 18 октября 2022 года состоится очный семинар на тему «Иностранец на Кипре. Как зарабатывать и инвестировать, не нарушая закон?». Участие для делегатов конгресса бесплатное (полная программа мероприятия – www.vkcyprusinvest.com). Для тех, кто не принимает участие в работе конгресса, стоимость семинара 70 евро (НДС включен).

В ходе встречи мы постараемся разобраться с проблемами, ошибками и решениями при проживании на Кипре и ведении бизнеса в 2022 году.

• Как обеспечить стабильную работу банковского счёта: теория и практика.

• Конфликт иммиграционного статуса и источника дохода: что делать?

• Как декларировать доходы и правильно платить налоги в России и на Кипре?

• Предпринимательство без нарушения закона: поиск оптимального варианта.

• Как получать инвестиционные доходы? Выгодные налоговые сценарии.

И, как всегда, останется время на блиц: вопросы и ответы.

18 октября, с 17.00 до 18.30, Mediterranean Hotel, Лимассол.

Регистрация по ссылке https://vkcyprusinvest.com/registration (необходимо выбрать опцию "семинар").

Для оплаты онлайн перейдите по ссылке https://vkcyprus.com/payment-form и выберите позицию: BEST INVEST CONGRESS. ONE WORKSHOP 70 EURO.