Если бы вы попросили специалистов по инвестициям описать рынки в 2023 году одним словом, многие, вероятно, выбрали бы слово «неоднозначные». Ситуация была не такой плохой, как в 2022, но нельзя сказать, что она была приятной. Облигации снова в нисходящем тренде, а прирост по акциям приходится лишь на ценные бумаги небольшого количества крупных технологических компаний США. В любом случае, акции растут, а облигации падают. Вы можете подумать, что экономика США должна чувствовать себя хорошо, верно? Но вас ждет сюрприз: страна находится на грани «самой ожидаемой рецессии за всю историю»!

Положительная корреляция акций и облигаций имеет огромное значение для портфелей инвестиций. В отличие от предыдущих 30 лет, часть портфеля с фиксированным доходом в настоящее время не выполняет свою роль диверсификатора и стабилизатора портфеля. Более того, проблематичным выглядит и самый распространенный альтернативный диверсификатор – недвижимость. Закончится ли неоднозначность в 2024 году?

Облигации как лучший класс активов 2024 года

Мы не можем представить себе мир, в котором облигации закончат 2024 год с доходностью ниже 7%+. Мы рассуждаем следующим образом:

1) Крупнейшие центральные банки собираются прекратить повышать процентные ставки (за исключением Японии). Это означает, что цены на суверенные облигации, такие как казначейские облигации США, перестанут падать. Год выборов в США может дать ФРС дополнительные стимулы занять позицию «голубя».

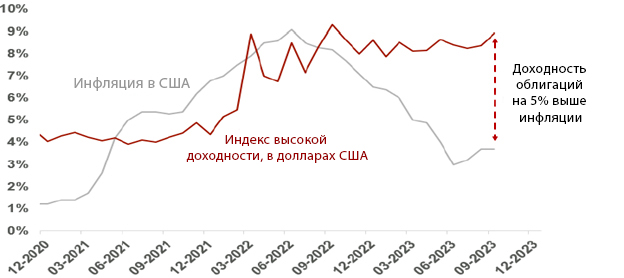

2) Доходность облигаций снова превышает инфляцию. Это означает, что инвесторы получают достойную компенсацию за инфляционный риск.

3) Сохраняется высокая вероятность рецессии в США в 2024 году. В этом сценарии кредитные спреды расширятся на 200–300 базисных пунктов, а корпоративные облигации окажутся на чрезвычайно привлекательном уровне. Наш LEON Income Fund RAIF сможет зафиксировать доходность в 12% по высокодоходным корпоративным облигациям.

Арбитражные хедж-фонды – лучший диверсификатор 2024 года

Какой класс активов может быть диверсификатором риска, кроме облигаций? Мы твердо убеждены, что некоррелированные хедж-фонды должны быть основной частью распределения альтернатив в любом хорошо выстроенном портфеле. Глобальный хедж-фонд LEON RAIF стремится предложить именно такое распределение, предварительно сформированное и готовое для включения в любой портфель акций. Исследования показывают, что добавление в портфель некоррелированных, высокодоходных и рисковых компонентов повышает доходность при сохранении того же уровня приемлемого риска. Это особенно верно, когда на фондовых рынках нет четкой тенденции, что, по нашему мнению, произойдет в 2024 году.

|

|

| Михаил Борисов, CFA Портфолио менеджер, Alternative Investments |

Артем Калинин, CFA Портфолио менеджер, Fixed Income |

Тел.: +357 25 268 120

e-mail: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Адрес: 37, Theklas Lisioti,

Gemini House, Office 301,

CY-3030, Limassol, Cyprus

www.leoninvestments.com.cy