Развитие Кипра в качестве ближневосточного центра высокий технологий невозможно без релокации сюда компетентных иностранных специалистов. Но многих из них сдерживает перспектива после переезда начать платить более существенные суммы налогов, чем, например, в России, Сингапуре, Гонконге или ОАЭ. Ставка подоходного налога на острове достигает 35%, плюс 2,65% взнос в национальную систему здравоохранения (GESY).

Прежние налоговые льготы

Можно ли сделать налоговое давление на высокооплачиваемых экспатов привлекательным, конкурентоспособным? При желании – да. Так, с 1 января 2012 года не подлежат обложению подоходным налогом:

1. 50% от вознаграждения за осуществление любой трудовой деятельности на Кипре физическим лицом, не являвшимся налоговым резидентом Кипра до начала трудовой деятельности на Кипре. Эта налоговая льгота предоставляется на период до 10 лет при условии, что трудовая деятельность началась после 1 января 2012 года, и годовой доход превышает сумму в 100 000 евро. Однако для трудовой деятельности, начавшейся после 1 января 2015 года, налоговая льгота не применяется, если физическое лицо являлось налоговым резидентом Кипра в течениe 3-х и более лет из 5 налоговых лет, непосредственно предшествующих году начала осуществления трудовой деятельности, или являлось налоговым резидентом Кипра в году, непосредственно предшествующем году начала трудовой деятельности.

2. 20% от вознаграждения (но не более 8 550 евро в год) за осуществление трудовой деятельности на Кипре физическим лицом, не являвшимся налоговым резидентом Кипра до начала трудовой деятельности на Кипре. Налоговая льгота доступна в течение 5 лет для трудовой деятельности, начавшейся в течение 2012 года или после, и применяется, начиная с налогового года, следующего за годом, в течение которого началась трудовая деятельность. 2030 год является последним налоговым годом, возможным для применения льготы. Эту налоговую льготу нельзя применить одновременно с 50% налоговой льготой, упомянутой выше.

Льготой, описанной в первом пункте, воспользовались руководители компаний и самые высокооплачиваемые специалисты, которых не так уж много. Таким образом, эта мера не принесла ощутимого результата, но позволила отработать механизм правоприменения и понять, что для привлечения на Кипр достаточного количества квалифицированных сотрудников логично радикально понизить уровень вознаграждения, при достижении которого начинает применяться 50% льгота.

Новации-2022

Минфин Кипра в конце 2021 года объявил о комплексе мер по ускорению развития высокотехнологичных отраслей экономики, в перечне которых было и решение снизить планку для применения 50% льготы до 55 тысяч евро. После прохождения всех формальностей, 26 июля 2022 года в Официальной газете был опубликован Закон о внесении изменений в отношении освобождения от подоходного налога в отношении доходов от трудовой деятельности, предусмотренных статьями 8 (21) и 8 (23) Закона о подоходном налоге.

Законом установлено, что лица, которые пользовались льготами до 26 июля 2022 г., продолжат получать льготы:

a. в случае «20% льготы» - в течение соответствующего пятилетнего периода,

b. в случае «50% льготы» - в течение соответствующего 10-летнего периода, если это лицо также не соответствует требованиям для нового 50-процентного освобождения. В таком случае человек будет получать выгоду в течение более длительного периода в 17 лет.

Новая статья 8(21А)

С 26 июля 2022 г. 20% вознаграждения работников (до максимальной суммы освобождения в размере 8 550 евро в год), чья первая работа на Кипре началась с 26 июля 2022 г., освобождаются от подоходного налога на период в 7 лет, при условии, что сотрудники непосредственно перед началом их работы на Кипре:

• не являлись резидентами Кипра в течение как минимум 3-х налоговых лет подряд, и

• были наняты за пределами Кипра работодателем-нерезидентом.

Освобождение будет впервые предоставлено в налоговом году, следующем за налоговым годом начала работы.

Важно отметить, что закон не требует, чтобы физическое лицо становилось налоговым резидентом Кипра, чтобы воспользоваться новым 20-процентным освобождением, а работодатель не обязан быть налоговым резидентом Кипра.

Физическим лицам не будет предоставлено это освобождение, если им предоставлено 50% освобождение, упомянутое ниже.

Новая статья 8(23А)

С 1 января 2022 г. 50% вознаграждения сотрудников, чья первая работа на Кипре началась с 1 января 2022 г., освобождается от подоходного налога в течение 17 лет при условии, что их вознаграждение в год превышает 55 000 евро, а работники не являлись резидентами Республики в течение как минимум 10 лет подряд непосредственно перед началом их работы на Кипре.

Первое трудоустройство в Республике - с 1 января 2022 года, а период в 17 лет начинается с месяца трудоустройства на Кипре.

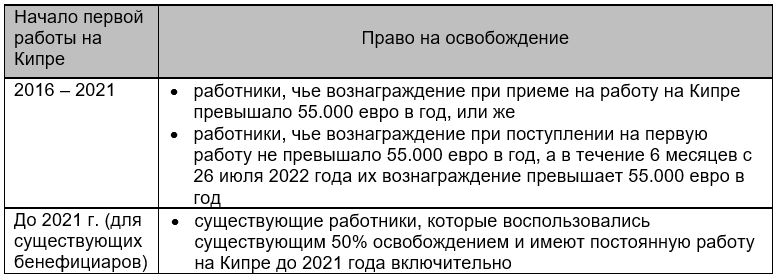

Лица, трудоустройство которых началось до 1 января 2022 года, также могут претендовать на новое 50% освобождение, как указано в таблице ниже:

Дополнительные разъяснения об изменениях

• Сумма вознаграждения за осуществление трудовой деятельности подразумевает размер вознаграждения до вычета всех налогов.

• «Начало первого трудоустройства на Кипре» определяется как дата, когда физическое лицо впервые начало предоставлять оплачиваемые услуги на Кипре (для работодателя-резидента или нерезидента), без учета периодической полной или неполной занятости на Кипре в течение периода, не превышающего 120 дней в налоговом году.

• Для каждого работника освобождение будет применяться один раз в жизни в течение 17 лет, начиная с налогового года начала первого трудоустройства на Кипре.

• Освобождение предоставляется на любой год, в котором вознаграждение за работу на Кипре превышает 55 000 евро, независимо от того, снижается ли вознаграждение в каком-либо налоговом году ниже 55 000 евро, при условии, что в первый или второй год работы на Кипре вознаграждение превысило €55 000 в год, и кипрские власти убеждены, что колебание годового вознаграждения не является договоренностью, заключенной с целью получения освобождения.

• Освобождение предоставляется в налоговом году начала первого трудоустройства, при условии, что вознаграждение от первого трудоустройства на Кипре в первые 12 месяцев превышает 55 000 евро, а также в течение налогового года прекращения трудовых отношений на Кипре, или в год завершения 17-летнего периода, при условии, что вознаграждение за работу на Кипре в течение последних 12 месяцев превышает 55 000 евро.

• Аналогично 20-процентному освобождению от уплаты налогов, не требуется, чтобы физическое лицо становилось налоговым резидентом Кипра, чтобы воспользоваться новым 50-процентным освобождением, а работодатель не обязан быть работодателем - налоговым резидентом Кипра.

• Напоминаем, что подоходный налог может взиматься на Кипре, даже если:

- работник не проживает здесь, но компания, которая выплачивает ему вознаграждение (кипрская компания или кипрский филиал иностранной компании), является налоговым резидентом Кипра,

- компания, выплачивающая вознаграждение своему работнику, не является налоговым резидентом Кипра, но работник является налоговым резидентом Кипра.

• Лицам, которым предоставлено это освобождение, не могут быть предоставлены исключения, предусмотренные в статьях 8(21), 8(21A) или 8(23), упомянутых выше.

• Если кто-то уже пользуется «20% льготой», он / она теперь может перейти на «50% льготу», если соответствует её условиям.

• Льготы касаются только исчисления подоходного налога, на остальные налоги и сборы они не распространяются.

Ожидается, что налоговые органы Кипра выпустят дополнительные инструкции с разъяснениями по практическому применению вышеуказанных исключений.

Михаил Соболев,

налоговый эксперт

специально для "Успешного бизнеса"