Лето 2020 года стало временем серьезных испытаний для Кипра. Общий спад в мировой экономике, вызванный пандемией коронавируса, а также ограничение на передвижение между странами крайне негативно сказались на ситуации в стране, очень зависящей от импорта, иностранного бизнеса и туризма. Самые важные и актуальные элементы экономической среды Кипра, от фискальной политики до банков и туризма, проанализированы в отчете Фионы Маллен, директора консалтинговой компании Sapienta Economics (Никосия). Подобные обзоры Фиона каждый месяц готовит для своих клиентов – крупных нефтегазовых и аудиторских компаний, банков, посольств, ООН, ЕС и других местных и зарубежных инвесторов.

ФИСКАЛЬНАЯ ПОЛИТИКА И ПРОГНОЗЫ

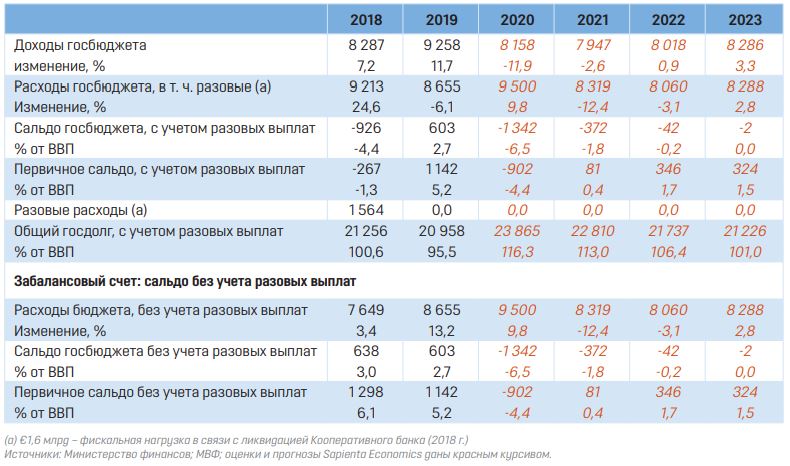

Летом 2020 года Правительство Кипра выпустило дополнительные долговые обязательства, доведя общий объем госдолга до €4,5 млрд. При этом особой необходимости в новых заимствованиях не было, и эти средства еще не израсходованы. Общая сумма, направленная на поддержание населения и компаний на фоне пандемии коронавируса, достигла 15% от ВВП плюс ожидается введение дополнительных мер поддержки.

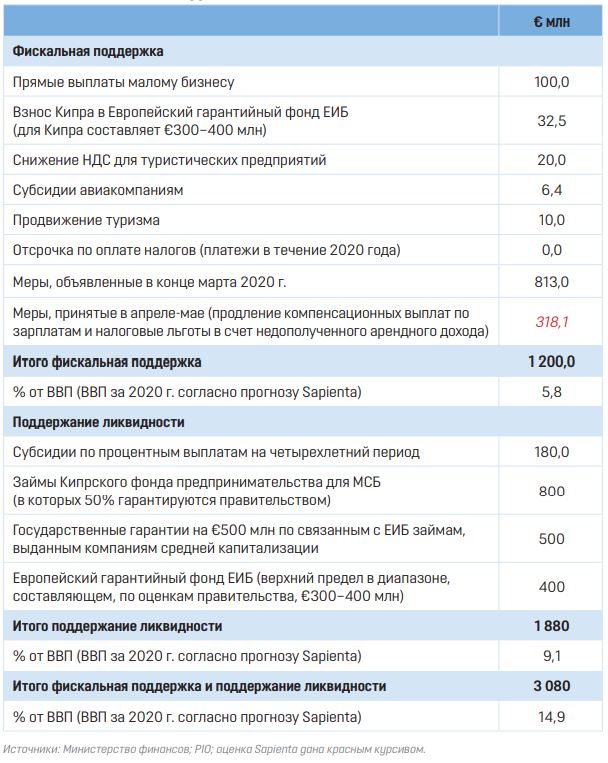

Таблица 1. Фискальные и банковские меры, принятые в связи с пандемией Сovid-19 (по состоянию на июнь 2020 г.)

Таблица 2. Прогноз Sapienta Economics по выполнению бюджета и госдолгу (ESA 2010) € млн, если не указано иное.

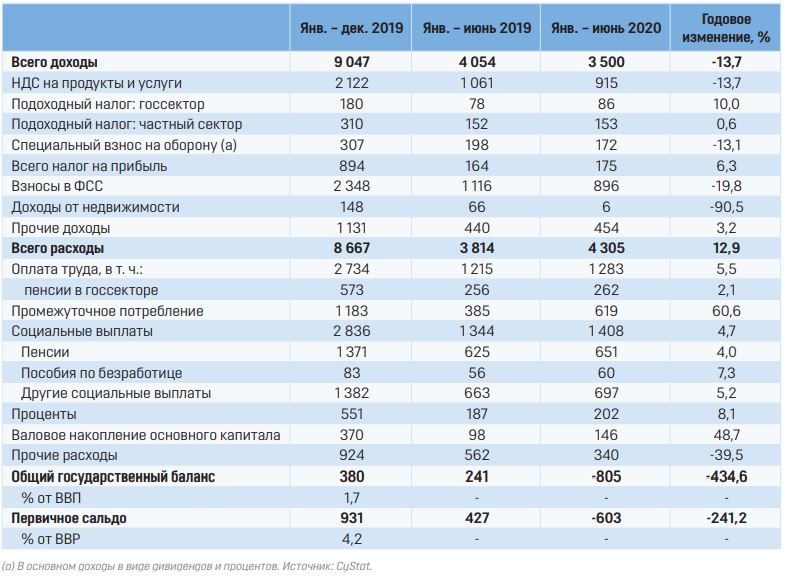

Таблица 3. Национальные счета (ESA 2010) € млн, если не указано иное.

БАНКОВСКИЙ СЕКТОР

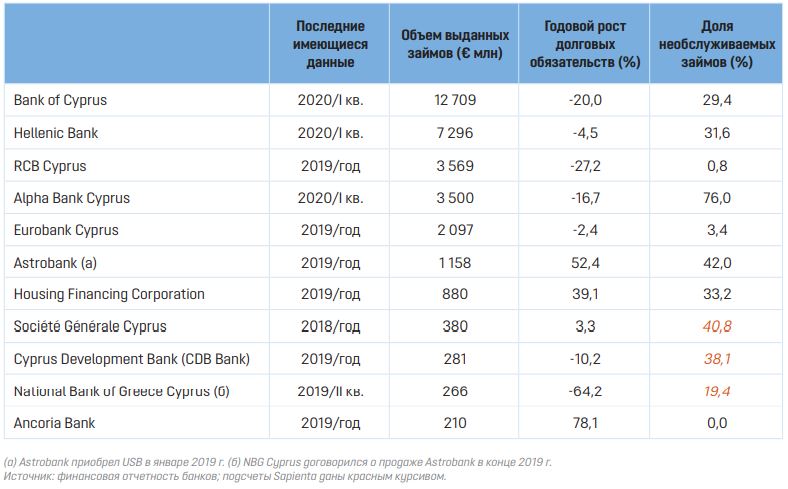

В июне общий объем займов, выплаты по которым временно заморожены в рамках соответствующей государственной программы, достиг €1,3 млрд или 4,1% от всего объема выданных займов. Высока вероятность того, что после небольшого сокращения, зафиксированного до начала пандемии, объемы необслуживаемой задолженности снова начнут расти.

Меры по поддержанию ликвидности в банковском секторе

• Государственные субсидии на сумму €180 млн по процентным выплатам. Две программы – предоставление нового капитала и инвестиции в бизнес, а также новые жилищные займы.

• Гарантирование 50% по займам €800-миллионного Кипрского фонда предпринимательства (только новые займы).

• Государственные гарантии ЕИБ по займам ЕИБ, выданным компаниям средней капитализации (только новые займы).

• €300–400 млн из Европейского гарантийного фонда (только новые займы).

• €1,35 млрд в рамках Экстренной программы скупки активов (Pandemic Emergency Purchase Programme), реализуемой ЕЦБ.

• Смягчение требований ЕЦБ к обеспечению займов.

• Более благоприятные ставки ЕЦБ для операций долгосрочного рефинансирования (TLTRO III).

• Поддержание ликвидности через экстренные операции долгосрочного рефинансирования (PELTRO).

• Смягчение требований Европейской службы банковского надзора к достаточности капитала.

Таблица 4. Займы и необслуживаемые займы в банках на Кипре (учреждения с местной лицензией и зарубежные филиалы)

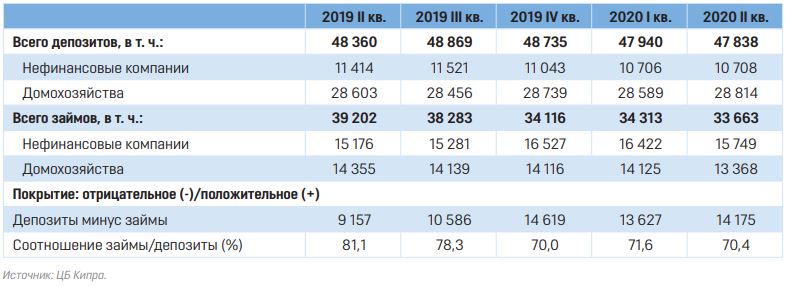

Таблица 5. Депозиты и займы по типам € млн, на конец периода

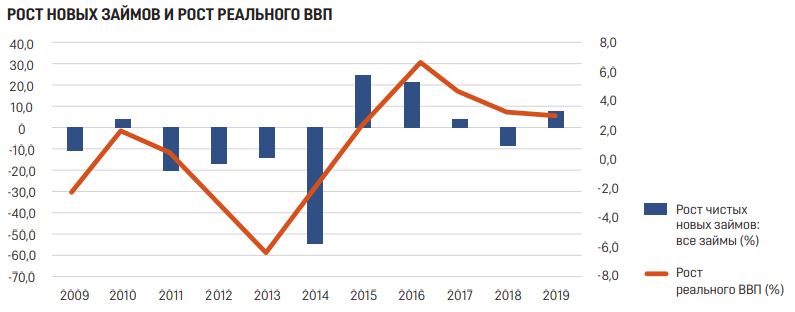

Таблица 6. Чистые новые банковские займы в ключевых сегментах* € млн, если не указано иное

ТУРИЗМ

Туристический сектор – один из наиболее сильно пострадавших от пандемии. К примеру, в июне остров посетили 3 360 человек, что составляет 0,7% от прошлогоднего показателя. Туроператоры решили не включать Кипр в список предлагаемых направлений из-за жестких мер безопасности, применяемых к въезжающим в страну (необходимость наличия справки, подтверждающей отсутствие инфекции, и пр.). Положительным для турсектора моментом является то, что многие киприоты в этом году провели отпуск на острове, а не за рубежом. Но доходы от этого, впрочем, несравнимы с убытками из-за отсутствия иностранных гостей.

Однако, туризм влияет на ВВП меньше, чем принято считать. Согласно наиболее распространенному мнению на туризм приходится 20% кипрского ВВП. Но эта оценка давно уже не актуальна, так как туризм значительно потеснили другие области, например, профессиональные услуги. Чтобы измерить воздействие туризма на темпы роста ВВП в реальном выражении, вклад туризма должен оцениваться на базе валовой добавленной стоимости. В этом случае на «упрощенный» туристический сектор (проживание и питание) в 2019 году приходилось всего 6,1% от ВВП и 7% от валовой добавленной стоимости. При более общей оценке влияние туризма частично ощущается в таких сферах, как оптовая и розничная торговля, транспорт, а также недвижимость.

Тем не менее, даже при условии, что туристы за день тратят в магазинах больше, чем местные жители, по нашим оценкам доля в объемах оптовой и розничной торговли, зависимая от туризма, составляет всего около 12%. Ведь все 4 млн туристов в среднем проводят на острове девять дней, а 880 400 местных жителей – примерно 350 дней. Платежный баланс транспортного сектора показывает, что львиная доля доходов поступает от судоходства и всего около 9% от авиаперевозок. Предположим далее, что на туризм приходится 20% доходов от недвижимости (поскольку большая часть доходов здесь выступает в виде условной ренты из расчета на местное население). В этом случае на туристический сектор в целом приходится менее 10% от ВВП. Если за базу принять доходы от обмена иностранной валюты (без добавленной стоимости), доходы от туризма в 2019 составили 12,2% от ВВП. В последний раз доля туризма достигала 20% от ВВП в 2001 году.

Таблица 7. Доля кипрского туризма в ВВП

МАКРОЭКОНОМИЧЕСКИЕ ПОКАЗАТЕЛИ И ПРОГНОЗЫ

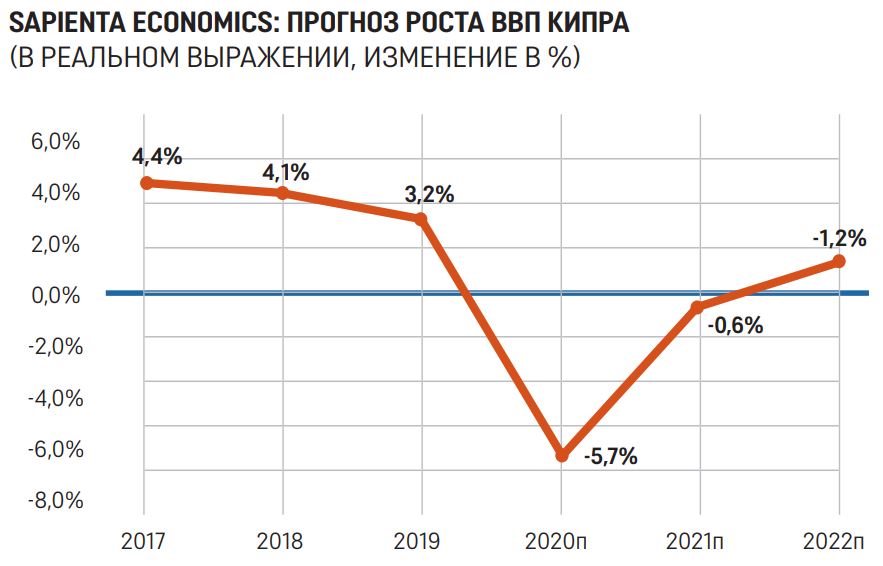

Индикатор экономических ожиданий (CyREC) и результаты последнего опроса Eurobarometer показывают неоднородное воздействие пандемии коронавируса на разные секторы экономической деятельности. Наибольшие опасения вызывает ситуация в туристической сфере, однако по сравнению с показателями прошлых лет ее доля в ВВП страны уменьшается. По нашим прогнозам, в 2020 году ВВП Кипра сократится на 5,7%.

Таблица 8. Прогноз роста ВВП в реальном выражении с учетом сезонности; изменение в % за указанный период

СТОИМОСТЬ РОССИЙСКОГО БИЗНЕСА

При подсчетах общего оборота бизнеса, связанного с Россией, с позиций добавленной стоимости учитывался вклад таких областей, как туризм, банковские и профессиональные услуги, недвижимость. Были сделаны два допущения: что на россиян приходится 80% всей недвижимости, проданной иностранцам, а на российский бизнес – 50% сектора профессиональных услуг.

Наблюдаемая тенденция показывает, что в последние годы вклад связанного с россиянами бизнеса сокращается. Если в рекордном 2007 году он достигал €2,7 млрд, или 25,4% от ВВП, то в 2019-м сократился до €1,6 млрд, или 12,4% от ВВП (7,4% от ВВП по добавленной стоимости). Основной причиной сокращения стали «стрижка» депозитов в 2013 году и последовавшее за ней ужесточение контроля. Если на конец 2012 года граждане третьих стран (в основном россияне) хранили на депозитах в кипрских банках €21,6 млрд, то к 2019-му эта сумма составила всего €6,6 млрд.

Хотя в целом ожидается, что обновленное соглашение об избежании двойного налогообложения не окажет существенного негативного влияния на российский бизнес, можно предположить, что его доля в ВВП Кипра продолжит сокращаться.

Таблица 9. Стоимость российского бизнеса для кипра, оценка Sapienta, € млн

Фиона Маллен

директор консалтинговой компании Sapienta Economics

Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.