С 1 июля 2023 года Министерство финансов Российской Федерации увеличило более чем в два раза перечень офшорных зон – государств и территорий, предоставляющих льготный режим налогообложения и/или не предусматривающих раскрытия информации при проведении финансовых операций. Перечень вырос с 40 офшорных зон до 91. В этой статье рассмотрим налоговые последствия этого решения.

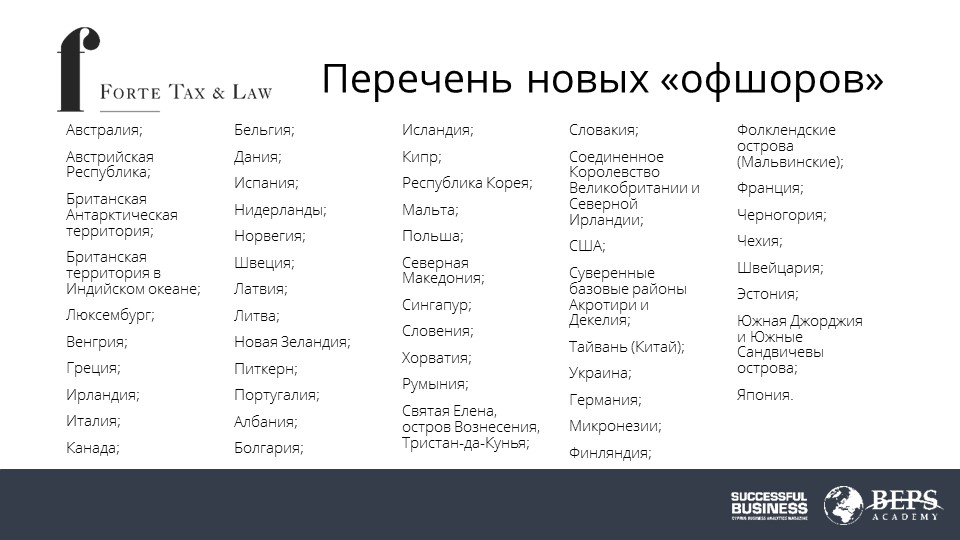

Итак, что произошло? В список добавилась 51 зона, в том числе страны Евросоюза, Великобритания, Швейцария, США, Канада, Япония, Южная Корея, Сингапур, Тайвань, Австралия, Новая Зеландия. Кипр также вернулся в этот перечень – после исключения в 2013 году.

Функции перечня офшорных зон

Изначально этот перечень, так называемый черный список минфина – содержал только юрисдикции с низкими налоговыми ставками. Он был сформирован минфином РФ в далеком 2007 году, несколько раз пересматривался – в общем, это документ с достаточно большой историей. Туда вносились страны, где налог на прибыль низкий или его совсем нет – для того, чтобы дивиденды из этих стран не освобождать от налогообложения в России. Например, в Объединенных Арабских Эмиратах нет налога на прибыль, соответственно, с дивидендов из эмиратской компании, российская компания-получатель должна будет уплатить налог на прибыль.

Таким образом, функция российского черного списка минфина именно такая – определить те страны, где нет налогообложения прибыли, чтобы дивиденды из таких стран облагать налогом, и тем самым дестимулировать использование офшоров российскими резидентами, ограничить перетекание налоговой базы в офшоры.

Ответ на список Евросоюза

Естественно, когда в черный список включаются такие страны, как Германия, Франция, Соединенные Штаты, это не совсем то, для чего он изначально создавался. Это скорее ответ на внесение России в аналогичный список Евросоюза, – похоже на то, как семейная пара при ссоре бьет посуду. Евросоюз вносит Россию в один ряд с Американским Самоа, или US Virgin Islands, в общем, какими-то суперэкзотическими местами – конечно, странно на это смотреть. С другой стороны российский список после корректировки выглядит не менее странно, когда там вместе с ОАЭ и другими безналоговыми юрисдикциями еще весь совсем не безналоговый Евросоюз числится.

Налоговые последствия

Итак, теперь Россия не будет освобождать от налогообложения дивиденды из стран Евросоюза. В первую очередь пострадают российские холдинги со структурами в европейских странах, в том числе на Кипре.

Если российская компания теперь сохранит какие-то инвестиции, например, в Германию (дивиденды с которых и так не получишь, согласно немецким санкционным правилам), то ей еще и в России с них нужно будет заплатить налог. Естественно, трансграничному бизнесу это способствовать не будет.

Другие последствия уже скорее для вопросов контролируемых иностранных компаний. Мы знаем, что прибыль КИК освобождается от налогообложения в России, если это активный КИК и его юрисдикция не состоит в этом списке. Соответственно, включение юрисдикции в черный список отменяет льготы по отношению к активным КИК.

Далее, не действуют льготы не только в отношении распределения дивидендов, но и безвозмездной передачи имущества. Здесь ситуация такая же, как и с дивидендами.

И еще один не очень приятный момент. В российском законодательстве есть льготы на налогообложение дохода от продажи компании при условии, что владение происходит в течение пяти лет. И конечно, это не распространяется на ситуации, когда продается «дочка» из стран черного списка. То есть пятилетние льготы по обложению дохода от продажи компании не будут применяться к продаже компании из Европейского Союза.

Некоторые отсрочки

Последствия эти, на самом деле, не слишком ухудшили ситуацию – она и так уже была ухудшена до крайней степени. Хотя, если бы то же самое было сделано 5 лет назад, например, до санкций, это произвело бы гораздо более серьезный негативный эффект.

Недавно появилась публикация о том, что предполагается отсрочить часть налоговых последствий на 2025-2026 год. По дивидендам планируется небольшая отсрочка – дивиденды, которые были распределены с 1 по 24 июля, все-таки будут освобождаться. По контролю над сделками, например в случае продажи компании, никакой отсрочки не будет.

Кроме налоговых последствий, сейчас сделки с компаниями из этих стран подпадают под контроль с точки зрения трансфертного ценообразования. Однако это уже не совсем налоговое, это скорее compliance-последствие.

Рустам Вахитов